円建てゴールドが歴史的高値を何度も更新しています。この原稿を書いている10月15日現在、歴史的高値は12,791円となりました。15日の小売価格も14,069円と史上最高値を記録しました。

- 拡大

- (円建てゴールドとドル円の長期的動き)

「バーゲンハンター」と呼ばれていた日本の投資家の投資スタイルが少なくともゴールドに関する限り大きく変わりました。バーゲンハンターとは、安くなったら買い、高くなったら売るというスタイル。

欧米の投資家はこれに対して、全く逆の動きをします。彼等はトレンドフォロワーと呼ばれ、相場が上がり始めるとどんどん買い始め、下がり始めるとどんどん売り下がっていきます。

筆者が商社や銀行でトレーダーであったころ、1980年台後半から2000年台前半ごろとずいぶん昔ですが、この欧米と日本の投資スタイルの違いは大きな収益源でした。当時は貴金属の大きな値動きはたいていニューヨークにて起こっていました。ニューヨークがコメックスという先物市場が中心であり、その他の地域、オセアニア、アジア、欧州はあくまでLoco London goldというスポットの取引が中心であったために、よりレバレッジがかかる先物市場を中心としたニューヨークで、より大きな値動きがあるというのは極めて自然なことです。大きな値動きがニューヨークであった翌日東京市場では、ほぼ確実にそれとは反対の動きとなります。つまりニューヨークでゴールドが100ドル上がったとして、本来ならばその次のマーケットである東京ではゴールドは100ドル上がって始まるはずです。しかしそれだけ上昇すると逆に東京では利食い売りが圧倒的になり、100ドルは上がらず50ドル上がったところで始まるということになりがちでした。この欧米と日本の投資家の行動パターンがわかっていれば、二つの市場の間での「アービトラージ」は比較的簡単に行えました。まだ24時間取引が導入される前であり、この、欧米と日本の正反対とも言える投資家行動とニューヨークと東京の間の時間ギャップを利用した取引戦略の勝率は9割を超えていました。いい時代でした。筆者は超朝方ですが、それにぴったりな取引時間でもありました。ニューヨーククローズは午前2時前後。相場動いた時だけその時間帯に向こうのフロアトレーダーから電話をもらい、クローズにかけてポジションを作り、午前9時の東工取オープニングを待ち、オープンでその反対売買をして利益を確定。

しかし現在はもはやそのチャンスは無くなりました。一つにはCME(コメックス・ナイメックスを買収)がほぼ24時間取引を開始してもはや時間的ギャップがなくなったこと。

そしてこちら側の理由として日本の投資家の投資行動パターンが変わったことがその理由です。

投資家の行動パターンの変化の典型はゴールドETFの残高の動きに見られます。過去3年間、欧米の投資家は高金利を理由にゴールドETFを積極的に売却してきました。その結果、欧米が大部分のシェアを持つ世界のゴールドETF残高は減少が続きました。

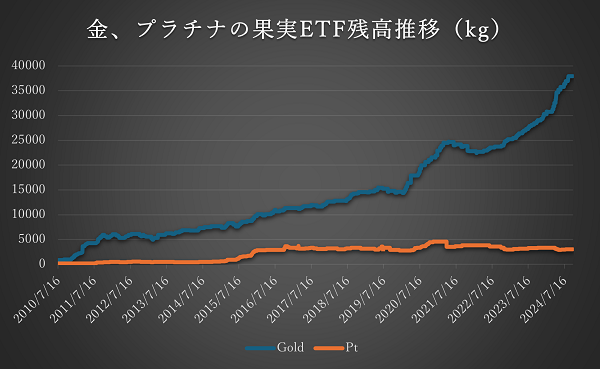

ところが日本ではゴールドETFは一貫して増加を続けています。(↓のグラフ)円建てゴールドが歴史的高値へ上昇しているのにもかかわらず。ETF業者からは現物保管のための倉庫の手当が間に合わないとの悲鳴が聞こえてきます。これだけ価格が上昇するとバーゲンハンターである日本の投資家は利食い売りに走りETF残高が激減しておかしくないはずですが、もはや現実には圧倒的な「買い」になっています。日本の投資家はもはやバーゲンハンターではないと考えていいでしょう。

- 拡大

- (金の果実&プラチナの果実残高推移)

現物投資でも似たような動きが見られます。地金商や鉱山会社の小売り店舗では、過去の価格上昇の場面では個人顧客の売りが、下落の場面では買いが殺到したものでした。ところが現在の歴史的高値のゴールド価格にも売り買いはバランスしているという。少なからずの個人投資家がこの高値でもゴールドを買っているのです。

金の果実も現物もその背景の一つは投資家の世代交代でしょう。昔からゴールドを保有していた層は老齢の域に達し、売却し投資市場からは退場した人も多いのでしょう。新しく参入した若い投資家層にとっては昔の価格はほとんど関係がありません。

彼らが直面している最大の心配事は円の価値下落。特にパンデミックが終わり、海外旅行に数年ぶりに出かけ、円の購買力の低下に愕然とした人も多いでしょう。そして目減りする円の価値への最高のリスクヘッジが「円建てゴールド」です。

だとすれば個人投資家がゴールドをポートフォリオとして長期的に保有することには大きなメリットがあります。高値でもゴールドを売らなくなった日本の個人投資家の姿勢の変化は当然の流れだと言っていいでしょう。

今は価格ではなく、ポートフォリオの一部としてゴールドを保有することを真剣に考える時です。

以上