「上海プラチナウイークとプラチナの現状」

今年も上海プラチナウイークに参加してきました。

世界的には過去30年以上にわたりロンドン・プラチナ・ウイークというイベントがロンドン・プラチナ・パラジウム・マーケット(LPPM)とロンドン・ブリオン・マーケット・アソシエーション(LBMA)の企画として毎年5月の第二週に開かれています。

これに関してもこのコラムで報告を書いていると思いますが、上海プラチナウイークはどちらかというとLBMAコンファレンスに範を取り、上海で2021年6月から開催されています。

中国が世界最大のプラチナ需要国であることを考えると中国でこのイベントが行われるのは自然なことと言えるでしょう。

主催者はWPIC(World Platinum Investment Council)、Anglo American (南ア最大のプラチナ鉱山会社を抱える企業)、中国黄金協会(China Gold Association:CGA)、中国再生資源協会(CPMIC)。

開催目的はプラチナを含むPGMの国内市場のより一層の発展を図り、国内外の協力体制を進めること。

今年の会場参加者は約500人(中国412人、外国人参加者42人、スピーカー42人)、オンライン参加者はなんと延べ77万人以上!ということで、昨年に続いて「プラチナ」というそれほどマーケット規模の大きくないメタルの専門的な会議のライブ放送にこれだけの参加者があるというのが筆者にとっては強烈な印象です。

中国の人口を考えてみて、と向こうの関係者は言うのですが、それでもやっぱり強烈です。

これだけの人数が興味を持っている背景には、やはり中国がプラチナ需要の関しても世界の最先端を行っているということが言えます。

この会議でも投資、宝飾、産業用需要、水素社会需要、自動車(FCV)、そして医療とプラチナが使われる分野をほぼ網羅しているようなスピーチや分科会が行われていました。

もちろん、南アの鉱山会社もスポンサーとして参加し、中国でのプラチナ需要の押し上げをサポートすべく、プラチナ鉱山生産の過程を詳しく紹介していました。

日本からの参加者も昨年は筆者と日本取引所から2名で3名だけでしたが、今年は12名。

昨年参加した我々に加えて商社や日経新聞から参加が増えました。

おそらく来年は日本からももっと多くのプラチナ産業関係者が参加するのではないでしょうか。

「上海プラチナウイーク注目の話題」

・広州でのプラチナ・パラジウムの先物取引開始予定

広州期貨交易所(広州先物取引所)におけるプラチナとパラジウムの先物取引上場予定とそのコントラクト詳細発表。

この先物上場の計画は昨年のこの会議でも発表されていました。

とりあえず一年後の今もまだ実現していないということなのですが、今年は非常に詳しく先物コントラクトの詳細がプレゼンされていたので、おそらく当局との話し合いも最終段階に入ったのであろうと思います。

これまで中国ではゴールドとシルバーの先物は存在していましたが、PGMでは存在せず、宝飾業者や産業ユーザーには価格ヘッジの方法がありませんでした。

そのため、価格リスクを減らすためには売買価格にマージンを大きくのせるしか方法がなく、そのためユーザーにも投資家にも売買価格自体がハードルが高いものでした。

先物取引が始まることにより、投資家や需要家が取引できる価格もよりよい価格で取引できるようになり、取引の活発化が期待できます。

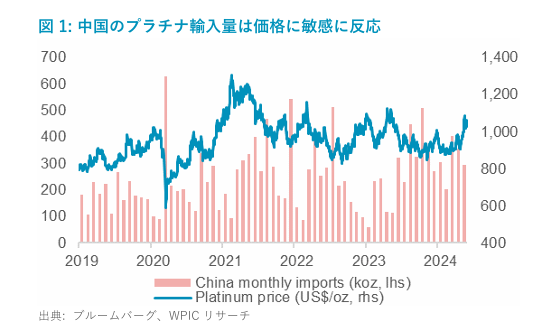

これまで価格ヘッジが可能でなかったためにプラチナ輸入量も価格による変化が大きいものでした。

先物取引の開始によりこれも安定すると期待ができるでしょう。

- 拡大

- 中国のプラチナ輸入量と価格

・中国の水素社会の可能性

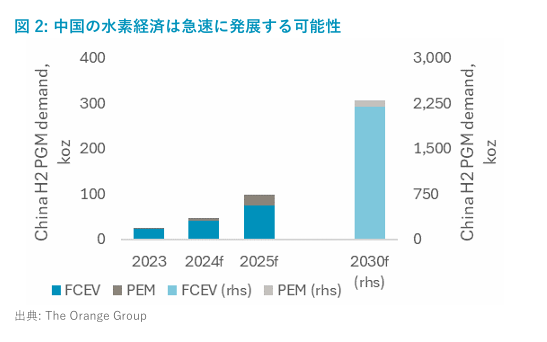

中国の水素社会は政府主導でその発展が推し進められています。

業界団体によれば中国の水素産業は2030年までに燃料電池車(FCV)は120万台に。PEM水電解装置は3.8GW規模に拡大し、そのプラチナ需要は71.5トンになると予測。

これは現在の産業用需要がほぼ倍になるということであり、プラチナの需給に大きな影響を与える可能性がある。

- 拡大

- 中国の水素経済は急速に発展する可能性

「プラチナマーケット現状」

プラチナとゴールドの価格差が1,400ドルを越えて歴史的に最大になっています。

ゴールドが上昇する一方、プラチナは捨て置かれた状況が続いています。

- 拡大

- (プラチナとゴールドの価格)

これは圧倒的に投資家がゴールドを買っている結果です。

プラチナは、水素社会での新しい需要、FCVの将来性、パラジウムの代替需要と将来的なプラチナ独自の可能性をWPICは常に指摘していますが、残念ながらそれに呼応した値動きにはまだなっていません。

そうなるためにはやはり投資家の興味が必要だと考えます。

その投資家に対して、現在最も大きなアピールとなるのは、おそらくこれだけ上がったゴールドに対して、プラチナが全く追いついていないこと。

つまりゴールドとの比較で歴史上もっとも割安となっているということではないかと考えます。

歴史的高値をどんどん更新していくゴールドは買いづらいという投資家にとってはこのプラチナのレベルは魅力的に映るはずです。

実際最近の投資家イベントでもゴールドよりもプラチナの質問のほうが多いくらいです。

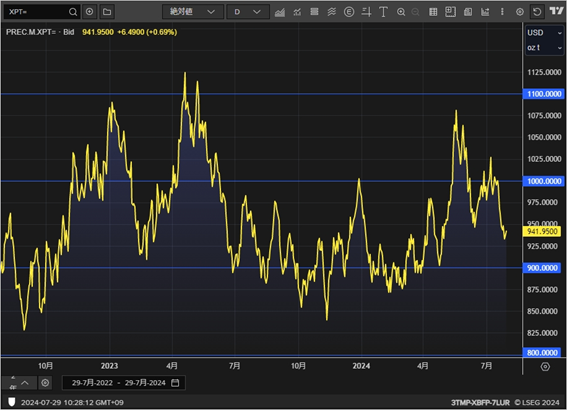

少なくとも過去2年間のプラチナ相場は900ドル割れを買い、1,000ドルに近づくもしくは超えた時に利食い売りをするという方法でほぼ確実に利益を上げることができました。

そしてその戦略はまだ有効であると考えます。

一つだけ注意するとすれば1,000ドル越えたからと言ってもショートから始めないこと。

現物やETF投資ではショート(売り越し)から入るのはそもそも不可能ですが、先物やFXのような証拠金取引ではそれが可能です。

筆者はそもそもレバレッジのかかった取引はしませんが、なぜショートから入ることを勧めないのかは、1,000ドルからのプラチナの上昇可能性が、900ドル割れからの下落可能性よりもはるかに大きいと考えるからです。

プラチナ鉱山の生産コストを考えるとプラチナが800ドルを割り込んでしまうと多くの鉱山は生産を続けることができなくなり、生産が止まります。

それを考えるとプラチナのここからの大きな価格下落リスクはないと考えてもいいでしょう。

それに対して今ゴールドに集中している投資家マネーが、プラチナの割安度、そしてその将来性に目を向けて流れ込んでくれば、上値の可能性は推し量れるものではないでしょう。

だとすれば今の貴金属投資の中心はやはりゴールドであるべきであろうと思いますが、多くの投資家の目がプラチナに向く前にたとえばゴールド5に対してプラチナ1という具合に割安なプラチナをポートフォリオに取り入れておく、というのが長期的に考えて有利になる可能性が大きいと考えます。

- 拡大

- (ドル建てプラチナの過去2年間)

以上