「2023年のシルバーと24年見通し」

1. 2023年のシルバーマーケット

- 拡大

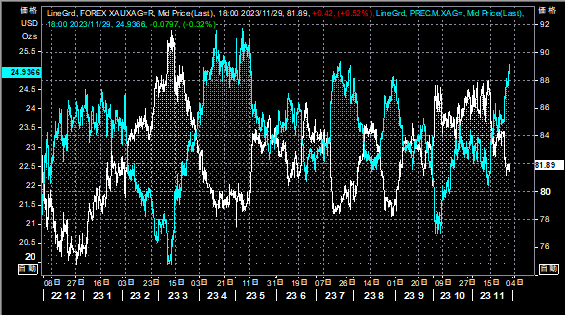

- (ドル建てシルバーと長期金利の動き)

- 拡大

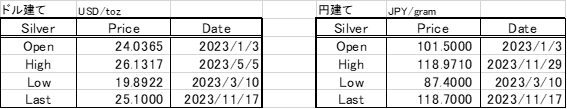

- (シルバー2023年ここまでのレンジ)

私はシルバーが好きです。(笑)

以前からシルバーが安すぎると書いてきていますが、それはいまも変わりません。

私の今年のシルバーの高値予想は30ドルを越えるものでしたが、実際は24ドルから始まって一時若干ながら20ドルを割りこむ場面もあり、おおざっぱに言うと20ドルから25ドルの間での、行ったり来たりの取引レンジでした。

大いに期待外れだったと言えます。

もちろんあと一カ月の間に25ドルを越えて大きく上昇する可能性は残されています。(実際上がってきました。)

今年のゴールドはFRBの金融政策、つまり金利の上昇という売り圧力に抗して、中央銀行の買いと地政学リスク、そして米国の財政不安がその値動きの下値を支え、上値をトライさせる原動力となりました。

米国の長期金利(10年国債利回り)が5%という、2007年以来のレベルに急騰してもゴールドは1,900ドルを割り込むことはありませんでした。

前回2007年、長期金利が5%だった時のゴールドは700ドル。

それを考えると今年のゴールドは異様に堅調な相場だったと振り返ることができます。

それに対してシルバーは、残念ながら頭の重たい展開となり、シルバーもFRBの金利上げがその価格形成の大きな要因となりそれがシルバーの頭を抑えました。

ゴールドとの違いは下値を買い支える中央銀行の存在がなく、また投資家の地政学リスクに対する安全資産としての買いは、圧倒的にゴールドに向かったのだ。

そのため特にゴールドの上昇局面ではシルバーは取り残される格好となり、ゴールドとの比価である金銀比価はシルバーが非常に割安なレベルでの推移となりました。

過去50年の金銀比価のおおざっぱな平均は55から60対1。

3月には90対1を超え、その後はおおまか80から88という現在のレベルは歴史的にもシルバーがゴールドに対して非常に割安なレベルに置かれているということがわかるでしょう。

すべてはこのhigher and longerと呼ばれたこの高金利政策によるものです。

- 拡大

- (金銀比価の動き)

2. 円建てシルバー

ここまではドル建てシルバーの話です。

しかし、これを円建てで眺めてみるとまるで違う景色が見えます。

円建てのシルバーは3月に90円を割り込んだあと、大きく上昇、つまり円安が大きくすすんだために4月以降は1グラム100円を超えたレベルで非常に堅調に推移しました。

そして11月末現在、ドル建てシルバーが24ドルを越えて上昇してきたことによって、円建てシルバーも一時118円台となんと2011年以来12年ぶりの高値圏へと上昇しています。

10月初旬には100円を割り込むレベルであったことを考えると、絶対値が小さいだけにシルバーのボラティリティはゴールドのそれをはるかに上回る動きをすることがよくわかります。

- 拡大

- (円建てシルバー)

3. 2024年これからのシルバー

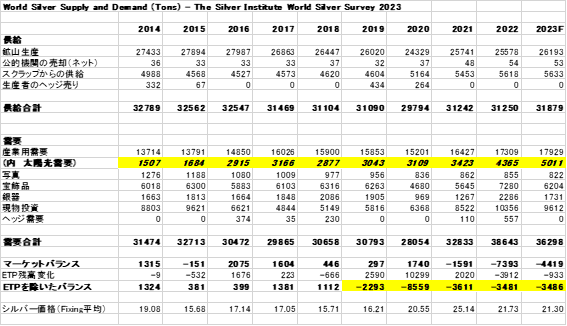

シルバーの需要の50%は工業用需要です。これはゴールドと大きく異なる点です。

ゴールドの需要のほぼ90%以上が、投資と宝飾需要であり、工業用の材料として使われる需要は10%にもなりません。

ゴールドの需要はほとんどがそのまま「保有」する宝飾そして投資という需要なのです。

しかし、シルバーは「工業用」需要が最大であり、そのため本来であれば物としての「需要と供給」がもっと重要視されるべきはずなのです。

それが今年に限っては全くマーケットでは無視されたと言っていいでしょう。

その需給の状況と言えば、2019年から5年連続の大幅な供給不足となっています。

もしこれが正当に評価されていれば、シルバー価格がここまで低迷することはなかったはずですが、最も価格形成に影響力を持つ先物市場のペーパーシルバーの投資家たちは金利上昇を材料としてシルバーを売っているのです。

先物を取引する限り、基本的に現物の需給は無視することができます。

それがペーパー取引です。

ところが、ここに来てようやくその流れに変化の兆が表れてきています。

11月半ばの22ドルからシルバーは急騰、この原稿を書いている現在は25ドルを越える場面もあり、8月以来の高値まで来ています。

この上昇の引き金になったのはおそらくその直前に行われたSilver InstituteのSilver Interim DinnerのスピーチでMetals FocusのPhilip Newman氏が、今年2023年のシルバーの供給不足は史上最大であった2022年に次ぐ歴史上二番目に大きいものになると発表したからであろうと思われます。

なかでも太陽光発電の伸びは相変わらず前年比10%を超えるものとなっており、今後もこのペースで伸び続ける可能性が高く、そうなることで、来年からその先も供給不足は続くであろうと発表、これによりようやくマーケットでもこの「需給」に目を向けるようになってきたのではないかと考えます。

もちろん、最大の需要国である中国の経済がどうなるかによっては需要が縮小される可能性は残っています。

そのためMetals Focusは来年のシルバーの値動きにも慎重な姿勢を崩してはいません。

しかしマーケットがこの需給関係に目を向けただけで、簡単に上昇したシルバーは、そもそもが割安で、値動きの軽さゆえにまだまだ大きく跳ねる可能性は高いと私は考えます。

金銀比価は70対1くらいまで戻してしかるべしでしょう。

現物の不足に先物市場が反応してくるのはそう遠い未来ではないのでは、と思います。

- 拡大

- (シルバーの需給)

以上