前回8月にゴールドのことを書いたのはゴールドと長期金利の関係が希薄化したという話でした。

金利が上昇しているのにもかかわらず、ゴールドがこれまでのように下がらなくなった。

その背景は?という話でした。

前回も円建てゴールドの歴史的高値更新の機会だったのですが、今回もまた高値更新の機会となりました。

私が書くゴールドの記事の基本は「ゴールドは上がる」ということです。それは今回も同じ。

歴史的高値を更新しているということはそのまま上昇が続いているということです。

とりあえず見方は間違えていないということになるでしょう。

今回は「地政学リスク要因」が大きなテーマです。

1. 急騰の背景

2023年10月8日日曜日にパレスチナ自治区ガザを実効支配するイスラム組織ハマスがイスラエルに対してロケット弾を発射、それに対してイスラエル軍がガザを空爆、攻撃の応酬に発展しました。

9日月曜日のマーケットオープンは前週の引け値の1,830ドルから1,850ドルまで上昇しました。

週末のこの中東情勢を反映した結果ですが、この危機はまだまだ始まったばかりであり、今後の事態のエスカレーションを考えるとやはり安心はできないという印象でした。

これまでの経験則から、「地政学リスクによる高値は売り」という意見が早々にマーケットでは聞こえましたが、それはさすがに早急すぎる判断になると、筆者は自分のレポートでは警告しました。

というのもまだまだこの事態が簡単に解決されるという状況ではなかったからです。

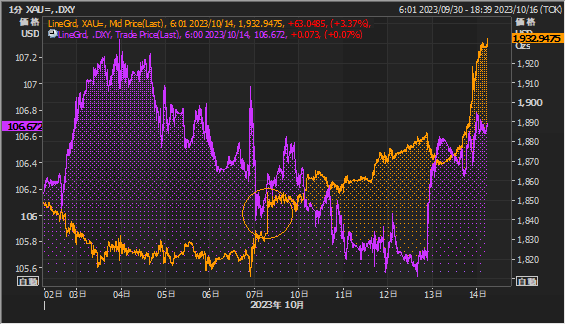

- 拡大

- (ゴールドとドルインデックスの動き:危機勃発からの動き)

週末前の13日金曜日、マーケットは下がるどころかさらなるゴールド買いに大きく上昇しました。

イスラエルがガザの住人に対して、退去勧告を出し、陸上からの侵攻を予告したことで、緊張はさらに大きくなり、ゴールドは急騰、1,870ドルから1,930ドルまで急騰、ゴールドはこの一週間で100ドル上げたことになります。

最大の原因はこのパレスチナ情勢であることは確かですが、それ以前の状況として、長期金利が4.88%まで上昇し、欧米の投資家がゴールドの売りに回っていたという背景もあります。

金曜日のマーケットクローズあとに発表されたCFTCのコメックスのその週の10日火曜日のマーケットクローズ(Market On Close : MOC)ポジションレポートによると、投資家はネットショート(売り越し)ポジションになっています。

45トンのショートですが、常態が投資家ロングであるコメックスでは珍しいことで、投資家がショート、つまり弱気に傾いている状況は2022年11月以来のことです。

つまり長期金利の上昇を材料にゴールド売りに傾いていた投資家が、この突然の地政学リスクの勃発に虚を突かれ、週末前にショートカバーに走ったということだと思います。

イスラエルがガザに軍事進攻をしようという週末にゴールドのショートを持ち越したい投資家はいないでしょう。

そのため金曜日はほぼ一本調子で上昇、マーケットのクローズ時間まで上げ続け、最高値で終わる「高値引け」となりました。

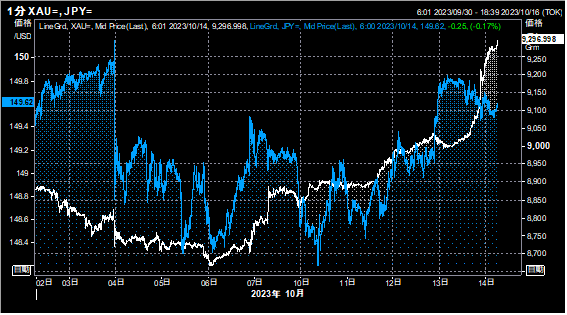

2. 円建てゴールドはドル建て以上に急騰

円建てゴールドは一週間の始まり、10日の始まりは8,780円、そこからほぼ一本調子に上昇、ドル建てと同じく円建てゴールドも金曜日のニューヨークの終わりは9,300円と、一週間で500円という強烈な上昇になり、(そのうち300円は金曜日)あっさりとそして大きく歴史的高値を更新しました。

前回は9月21日の9,244円でしたが、新しい歴史的高値は金曜日引け、この原稿を書いている週末では最新の価格である9,300円ということになります。

これは税込み小売価格に換算すると10,270円前後となり、金曜日の小売価格9,971円からほぼ300円上がることになります。

もちろんこれもまた歴史的高値になります。

円建てゴールドにとっては、ドル建てゴールドの急騰に加えて、同じく安全資産としての米国債の買いによる金利の低下、そして同じ理由でのドル買い(=円安レベルの維持)が同じく上昇の要因になっています。

- 拡大

- (円建てゴールドとドル円:先週の動き)

円建てゴールドは1971年のニクソンショックで変動相場が始った時1グラム230円前後でした。

それが現在2023年10月13日は9,300円と52年で40倍になったことになります。

そしてそれに10%の消費税が加わるとするとその価値は45倍になったことになります。

(ちなみにドル建てゴールドは55倍です。)

- 拡大

- (過去52年の円建てゴールドの動き)

今回のこの急騰の直接的背景はイスラエル・パレスチナ戦争にあります。

この状況は簡単に解決がなされるものではないのはおそらく誰でも考えられるでしょう。

ゴールドへの安全資産買いはまだまだ続くと思います。

またこの危機による米国債の安全資産買いも同時に続くとすれば、長期金利の下落圧力になります。

そもそも前週発表の9月の雇用統計非農業部門雇用者数(NFP)の市場予想17万人増に対して33.6万人増という驚きの数字に対して、長期金利が上昇しなかったということが、市場は長期金利の天井感を感じ始めていたのであろうと考えられます。

この背景もまた金曜日の急騰に拍車をかけたと思います。

Comexの投資家ショートもあり、ゴールドにとってはこの地政学リスクはまさにパーフェクトストームになったと思います。

いつも書きますが、この過去52年の動きをみるとはっきりしているのはゴールドは長期的に積立ていくことが最良の投資方法でしょう。

この先ももちろん短期的な上げ下げはあるでしょう。

しかし長期的には、世の中のフィアットマネー(不換通貨)が増え続けるという運命にある以上、ゴールドの価値は通貨に対して上がっていくのは決まっていると言っていいでしょう。

現在歴史的高値にあるということは、短期的な上下動に左右されずずっと積み立てている人が最も賢い最も儲かっている投資家であるということが認められたと言えます。

以上