「プラチナ需給見通しと相場環境」

ゴールドが歴史的高値の更新を続けています。この原稿を書いている時点で9月20日に1グラム9,244円という歴史的高値をつけています。

一方プラチナは堅調であるもののゴールドの大きな上昇と比べるとプラチナは停滞していると言ってよいでしょう。

2015年にその価格が逆転してからゴールドとの値差は広がる一方です。

現在ゴールドの方がプラチナよりもドル建てで1,000ドル、円建てで4,700円もの差があります。

つまりゴールドの価格はプラチナ価格の倍以上という状態です。

ゴールド、特に円建てのゴールドがなぜこんなに強いのかについては、前回と前々回のコラムである程度説明しています。

今回はプラチナについて書きましょう。

- 拡大

- (ドル建てゴールドとプラチナの動きとその値差:過去20年)

- 拡大

- (円建てゴールドとプラチナ過去20年の動き)

「WPIC プラチナ四半期レポート2023Q2」

WPICから四半期レポートが発表されました。その要旨と今後のマーケットの見方を考えてみます。

「要旨」

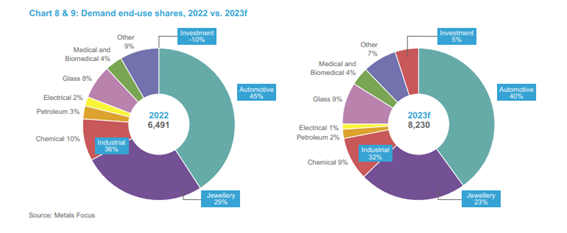

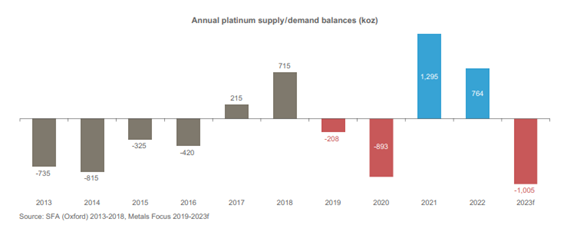

・2023年のプラチナ供給不足は31トンを超える。

・総需要は前年比27%増加、供給は変わらず。

・自動車触媒需要は13%増加。自動車生産が予想を上回り、パラジウムの代替、そして一台当たりのプラチナ使用量も増加。

・工業用分野の生産施設増強で、この分野の需要は過去最高の83トンに。

・第2四半期のプラチナETFの需要も強く、年間で12トン。

- 拡大

- (需要分野の変化 2022 vs 2023)

- 拡大

- (プラチナの需給バランスの推移)

「プラチナの取引レンジと今後」

・過去2年間900-1,100ドルレンジが続いている。

・900ドル割れは中国実需投機家の買い。

・1,100ドル越えは同じく利食い売り。

- 拡大

- (プラチナの取引レンジ)

「プラチナマーケットの現状まとめとそこからの取引戦略」

・需給は供給不足でプラチナにとっては強材料。

・最大の需要国である中国経済の不調は弱材料。現在は弱材料の方にマーケットは反応。

・しかし、FRBの金利上げが最終局面を迎え、ゴールドが上昇するとプラチナも1,100ドルの天井を突破する可能性が大。

・地上在庫の減少も強材料。2023年終わりまで地上在庫は需要の5ヵ月分まで減少。中国を除くと3週間分に減少。南アからの供給になんらかの問題があった場合(たとえば電力不足による生産障害など)のバッファーがほとんどない状態。

・以上の材料からおそらく最も安全なプラチナ取引戦略は、900ドル割れをエントリーポイントとして買いの目安にし、短期的には1,000ドル越えで利食い売り。しかし長期的観点からは、ゴールドのさらなる上昇が期待できる今、プラチナもポートフォリオとして維持するのが上策と考える。

以上