今回は半導体不足による自動車の減産とそのPGM需要への直近および長期的な影響について考えてみましょう。

自動車触媒需要はプラチナの総需要の40%、パラジウムにいたっては80%を占めます。

今後のPGMの価格の動きは自動車産業の行方に大きくかかわってきます。

「半導体不足の原因」

半導体不足は2020年の終わりころから始まりました。

ちょうど強い需要とパンデミックにより制限を受けた生産能力とロジスティックスが自動車産業の運営に大きな影響を与え始めた頃でした。

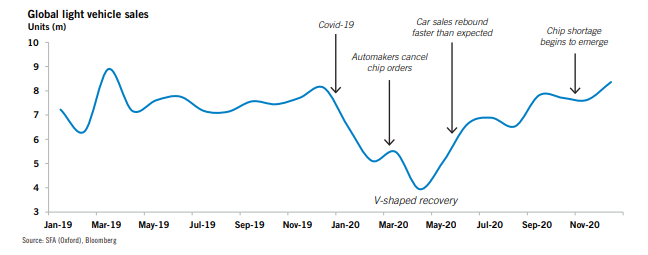

自動車産業は2020年の第二四半期に、パンデミックによる自動車売上の低下を理由に半導体のオーダーを減少、その分は在宅ワークが増えたために需要が急増した家電に回されました。

しかし自動車販売は予想をはるかに上回るペースで回復し、2020年第三四半期にはV字回復となり、自動車メーカーはまさに「半導体ショート」で捕まるということになりました。

半導体メーカーにとっても、家電向けの方が利益が大きく、数量も多く、商流も安定しているということで、この流れは簡単に変えることができるものではありませんでした。

それに加えて、サムソンやNXP、インフィニオンといった半導体メーカー大手が集まるテキサスでの電力問題や、日本のルネサスの工場での火事といった予想外の事故もさらに半導体の生産を減少させることになりました。

- 拡大

- (世界の乗用自動車売上推移:V字回復)

「半導体不足の自動車生産への影響」

2021年は半導体不足のために乗用車の生産は960万台減少したとみられています。

そしてこの状況は2022年の第二四半期まではすくなくとも続くと予想され、2023年までは半導体不足は解決されないと業界では予想されています。

2021年の乗用車生産予想は7,580万台で2020年実績よりも120万台多いだけで、2021年第一四半期での予想でよりも1,150万台少なく(マイナス13.1%)、2019年の第四四半期の予想よりも1,660万台(マイナス17.9%)も少なくなっています。

「960万台の自動車生産減少のPGMへの影響―43.5トンの需要減」

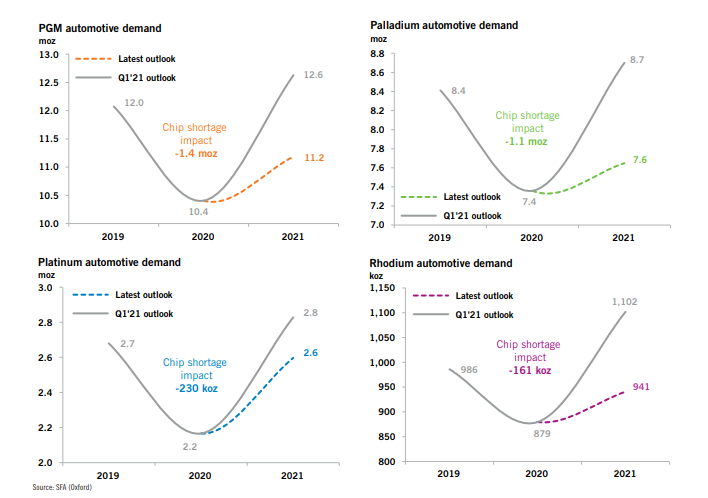

パラジウムの需要が最も減少して約34トン、プラチナ需要は約7.2トン、ロジウム5トンの需要が減少していると推定されています。

プラチナが他のメタルよりも影響が軽微なのは、利益の大きな高級車がディーゼル車の割合が高く、高級車メーカーの半導体は優先されたためです。

PGM需要が大きな影響を受けた背景には、欧州や中国のように排ガス規制がより厳しくなり、よりPGM触媒を使う地域がより大きなインパクトを受けたことも一つの要因になっているようです。

- 拡大

- (PGMの自動車触媒需要、年初の予想vs直近の予想)

「自動車生産回復は地域によって差」

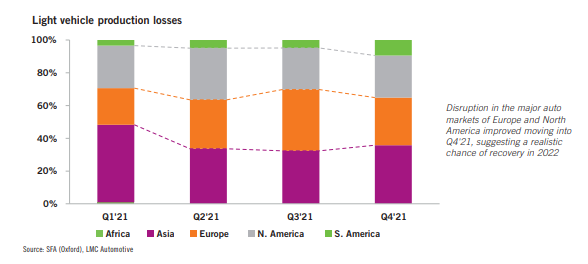

アジアの自動車メーカーは半導体生産地への近接度からもっとも回復が早く、逆にほとんど半導体を生産しない欧州ではいまだに半導体不足が大きく自動車の生産を遅らせています。

アジアでの生産は、最初はジャストタイミング購買方式のために影響は大きかったのですが、2021年第二四半期には急激に回復しました。

それに対して欧州は第二、第三四半期を通して半導体不足の影響は長引きました。北米はその限られた半導体生産の持ち直しのあとは安定。

総合すると960万台の減産の内訳はアジアが36%、欧州が32%、北米が27%という内容でした。

- 拡大

- (乗用車生産の地域別四半期推移)

「状況は安定してきている」

状況は安定してきていると言えますが、しかし少なくともまだ2-3年は自動車の生産はパンデミック以前のレベルには戻らないとみられており、自動車の販売はその量も種類も限られ、消費者は現在所有の車を保持し続けたり、新たに新車を買うよりも中古車を買ったり、リース車を買い取るといった動きが大きくなり、結果的にPGMの需要はパンデミック以前のレベルまでは伸びないとみられます。

「半導体不足に短期的解決方法はない」

半導体不足は長期的になりそうです。

テキサスや日本での事故的な状況はほぼ解決されましたが、半導体不足を解決するまでには至らず、新たな投資による工場建設には時間が必要です。

実際インテルなどは欧州で半導体生産能力の向上へ投資を発表していますが、それが現実的な生産として身を結ぶまでは数年かかる予定です。

「自動車生産減少のために今年は一時的にPGMは供給過多に」

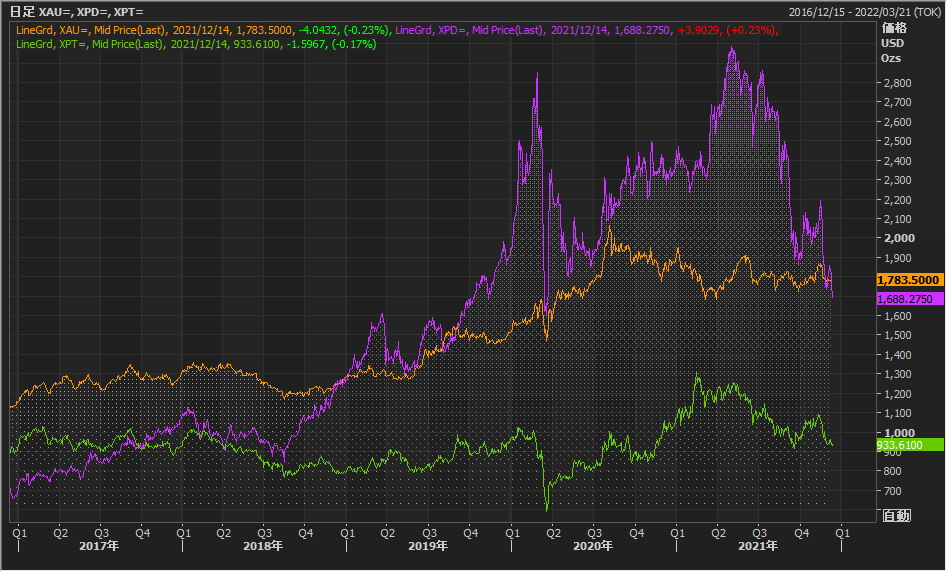

今年2021年第三四半期はこの自動車生産減少の影響により、PGMは大きく下げました。

特にパラジウム、ロジウムにとってそれは顕著です。ここにきてパラジウムは二年ぶりにゴールドを下回るまで下げています。

まさに現在の自動車生産の現状が反映されていると言えるでしょう。

- 拡大

- (パラジウム、ゴールド、プラチナの動き)

「2022年には若干の戻しを期待」

来年2022年にはある程度の自動車生産の戻りが予測され、プラチナ13%、パラジウム4%、ロジウム12%の需要増を見込んでいるとヘラウス社はレポートしています。

パラジウムは中国の環境規制の強化によりガソリン車への搭載量増加、プラチナは大型車の触媒需要増、そしてガソリン車でのパラジウムの代替需要増などがその理由です。

しかしこれもオミクロン株の影響がまだ定かではなく不透明です。それが大きなものにならなければ、この年末あたりがPGMの価格の下限になる可能性が高いのではないでしょうか。

しかし、長期的にはその需要の8割をガソリン車に頼るパラジウムと、そのパラジウムの代替としての需要、そして水素社会への水電解やFCVでの触媒需要が期待できるプラチナとは今後明暗を分けそうです。

パラジウムとプラチナの価格の再逆転もそう遠いことではないかもしれません。

以上