「ゴールド」

11月後半のゴールドのマーケットは大きく揺れ動きました。

その背景になったことがらを整理してみましょう。

ゴールドは10月は1,720ドルという安値からスタートし、その後マーケットの関心事が「テーパリング」からもはや一時的(transitory)とは言えなくなった「インフレ」へと変化していくのに合わせて上昇の地合となり、11月半ばには1,876ドルと大きく上昇しました。

しかし、その後は一方的な上昇とはならず、12月第一週現在1,780ドル台と半月でほぼ100ドルの下げとなっています。

- 拡大

- (ドル建てゴールドとドルインデックスの動き)

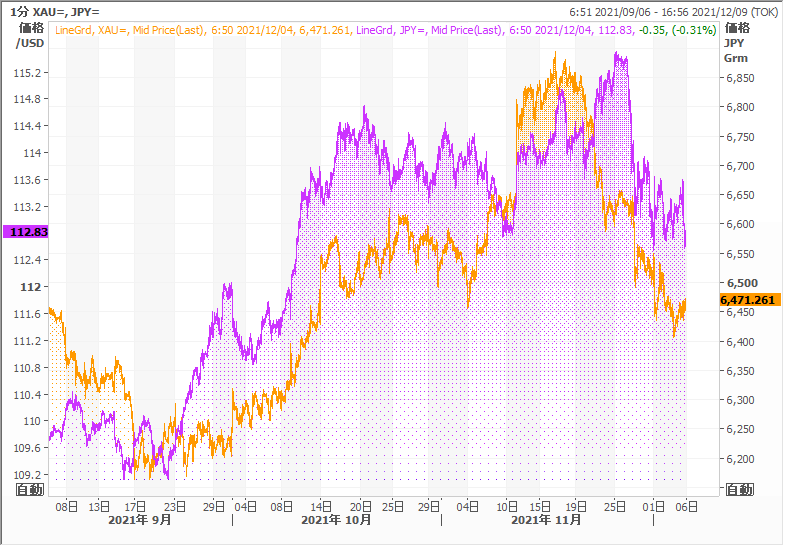

また円安とドル建てゴールドの上げで、一時6,900円近くまで上昇した円建てゴールドも現在6,470円と6,500円を割り込むレベルにまで下落しています。

- 拡大

- (円建てゴールドとドル円)

「パウエル議長再任」

11月第三週早々に発表されたバイデン政権によるパウエルFRB議長再任は、市場の予想通りであったのにも関わらず、ゴールドは1,845ドルから大きく下落、その翌日には1,780ドルまでの下落となりました。

なぜほぼ予想通りの結果であったのにも関わらずこれだけ大きく下げたのでしょうか。

いくつかの理由が考えられます。

1. 大きく膨らんだ投資家ロングポジション

まずその第一はマーケットの内部事情。

10日に発表された米CPIが市場予想の5.8%を上回り6.2%となったことからゴールドは大きく買われて1,820ドルから1,870ドル近くまで上昇、それまで三カ月間ほど1,740-1,820ドルのレンジであったのが、一挙にうわ抜けし、テクニカル的にも強気になったファンドのマネーが、インフレ懸念で一挙に爆発、200トン近い買いがComex先物に流入したことで、価格が大きく上昇しました。

投資家のロングポジションはほぼ3倍に膨らみ、14カ月ぶりのレベル。

この大きな増えたロングポジションが逆に潜在的な売り圧力になっていたことが価格の下落要因の一つ。

下落が始まると雪だるま方式で、どんどんロングからの離脱売りがかさんでいったようです。

2. FRBパウエル議長再任の影響

FRB議長再任において、ホワイトハウスからFRBの金融政策に対する圧力がかかったという見方があります。

FRBが依然として職を失っている800万人の「雇用」を最重要視して、「インフレ」に関しては一時的として受け身的な姿勢であることが、2億人の労働者の生活を苦しめている現状に対して「焦点」を改めるという圧力です。

バイデン政権にとってはガソリンをはじめとした人々の生活に直結した物価の上昇は、その支持率に直結する最重要課題になってしまったのですから、これは当然と言えるでしょう。

パウエル議長とその議長候補のダークホースとして見られていたハト派のブレイナード理事が新副議長に指名されたことが、この焦点の変化を示しています。

パウエル議長の指名受諾演説でも「物価の上昇により、特に生活の基礎である食料や住居そして移動手段に困るような家庭に大きな影響を与えている。我々は経済とそして力強い労働力市場を守り、物価上昇が定着することを防ぐために、持ちうるあらゆるツールを駆使するつもりだ。」と述べています。

この発言によりドルが大きく上昇。

2022年の0.25%の金利上げの予想を3回にまで引き上げました。

またこれに続く議会証言では、パウエル議長が「物価上昇がより広範囲に拡大し、インフレ高進リスクが高まった」として、とうとうこれまでずっと繰り返してきた「一過性transitory」という言葉を使うのをやめ、次回のFOMC(12月14-15日)でテーパリングの加速を検討する公算が大きい、と証言したことから、ゴールドは1,770ドルまで急落しました。

CME FedWatchでは2022年6月の利上げの可能性は70%以上に上昇、株価、そして原油といったそのほかの商品も大きく下落しました。

マーケットはオミクロン株に対する対応として、テーパリングの速度を緩め、逆に緩和的になることを期待していましたが、議長証言はその逆を行くものとなった結果、マーケットは冷や水を浴びせられた形です。

インフレとそれに対する金利上げは、そのタイミングによってゴールドにとっては強材料と弱材料が共存しているということですが、今日の市場は「金利上げ弱材料」に反応した結果となっています。

今後より「インフレ」に焦点がふたたび移るとき、そしてオミクロン株の影響がより深刻となるとき(ならないときもあり得ますが)、ふたたびゴールドに資金が移る可能性は大きいと思います。

「オミクロン変異株ショックとシルバー、プラチナの動き」

11月26日金曜日の突然のオミクロン変異株ショックで、マーケットは突然の不安に株価が急落、ゴールドは安全資産として買われ1,780ドルから一時1,815ドルまで急騰。

しかしNYダウが一時1,000ドルもの急落、WTI原油は78ドルから68ドルまでの13%もの暴落を演じ、市場はパニックとなり「全部売り」となり、上昇していたゴールドもその「現金化」の波に飲み込まれ1,780ドルまで売り込まれました。

変異株ショックから週末を超えた11月29日、さすがに金曜日の現金化のパニック売りで大幅に下げた資産には買い戻しが入りましたが、オミクロン変異株に関してはまだ情報が十分にはありません。

そのため株価は不安定なまま、恐怖指数VIXも30台と高止まりしています。

この株価の下落にゴールド以外の産業用貴金属であるシルバー、プラチナそしてパラジウムはより大きな影響を受けています。

シルバーは22ドル台そしてプラチナは900ドル台と大きく売り込まれていますが、これは株価下落=景気の後退=産業用メタルの需要減退という見方からの売りであり、シルバー、プラチナの独自要因ではありません。

特にシルバーにはソーラーパネルの需要、そしてプラチナには脱炭素化の切り札であるクリーン水素製造のための触媒需要があり、長期的にはその需要は確実に増加していくことを考えると現在のこのオミクロン株による無差別な産業用コモディティの売りは逆によい買いのチャンスだったということになるのではないでしょうか。

- 拡大

- (ドル建てシルバーの動き)

- 拡大

- (ドル建てプラチナの動き)

- 拡大

- (過去10年の円建てゴールドとプラチナの動き)

以上