「The gold market is caught between short-term negative sentiment and long-term bullish fundamentals.

現在のゴールドマーケットは、短期的な弱気センチメントと長期的な強気ファンダメンタルズに引き裂かれている。」

1.ゴールド短期的視点

- 拡大

- (短期的視点:ドル建てゴールドの動き)

今回はゴールドの話です。

まず「短期的な弱気センチメント」。

8月6日に発表された7月の雇用統計非農業部門雇用者数が、市場予想の65万人に対して94.3万人という大幅によい数字が出たことに対して、ゴールドは1,800ドルから1,685ドルまで100ドル以上の下げを演じました。

この下げは、金曜日雇用統計発表直後は1,800ドルから1,760ドルまでの下げでしたが、週末を越えた月曜日のグローベックスオープニングで、1,760ドルから1,685ドルまでの急落となり、この動きが「フラッシュクラッシュ」と呼ばれることになりました。

9日月曜日、東京は祝日でクローズ、グローベックスのオープニングは日本時間朝7時で香港やシンガポールのトレーダーには朝6時、つまり参加者がほとんどいないマーケットの時間帯に大量の売りが出たことによって価格は急落となったのでした。

結局この雇用統計の影響で115ドルもゴールドは下がったことになりましたが、しかし月曜日の下げはまさに「損切り」によるポジション整理のための行き過ぎた下げでした。

朝のフラッシュクラッシュ以降は全くフォロースルーの売りはなく、ゴールドはそこから上昇一辺倒になったことがその証明だと言えます。

一週間でこの下げはほぼすべて買い戻され、27日のジャクソンホール会議でのパウエルFRB議長の「慎重な」スピーチ内容によりゴールドはふたたび1,800ドルを回復するに至りました。

そして、9月3日に発表された8月の雇用統計、今度は7月とは全く逆のサプライズとなりました。

市場予想の75万人増に対して実際発表された数字は23.5万人増と予想のほぼ三分の一という極端に悪い数字になりました。

しかしこれを受けたゴールドの上昇は1,814ドルから1,833ドルとほぼ20ドルという、前月の下げに比べると予想とのずれは3倍あったのにもかかわらず価格の動きはわずか六分の一に過ぎませんでした。

この辺りがまさに「短期的な弱気センチメント」です。

そのためここ数ヶ月、ゴールドは、低金利、弱いドル、地政学的リスクの膨らみ、といった上昇する材料に囲まれていても1,830ドルを超えることができませんでした。

短期的にはこの1,830ドルを本格的に越えることができるかどうか、が今年後半に1,900ドルを回復する可能性を左右すると思います。

しばらくは1,760-1,830ドルのレンジでの取引となりそうです。

2.「ゴールド長期的視点」

- 拡大

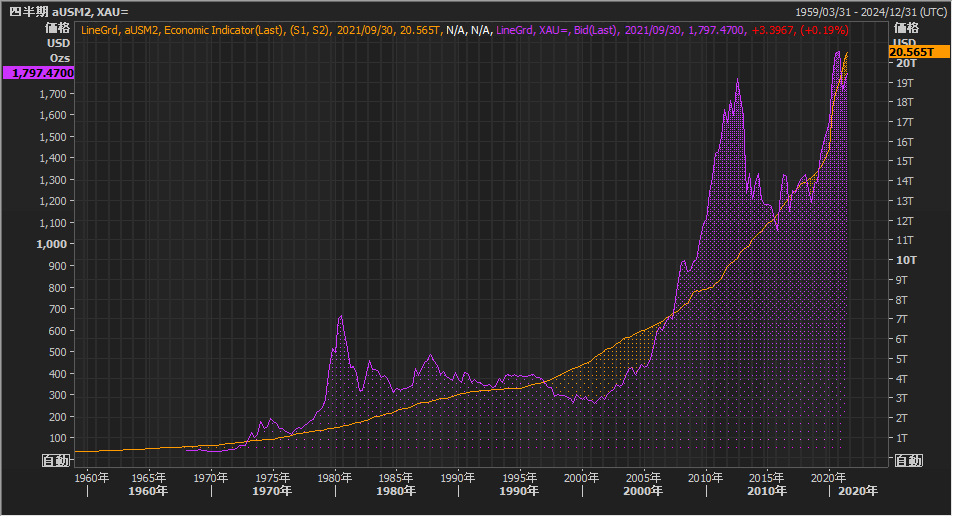

- (長期的視点:過去50年の米国マネーサプライの伸びとゴールドの動き)

「長期的な強気ファンダメンタルズ」は前々回私が書いたことをもう一度見て欲しいのですが、ブレトンウッズ体制が崩壊した1971年からの50年間、ゴールドの価格は35ドルから1,800ドルと50倍にまで上昇しました。

その背景にあるのは、ゴールドとのペッグが外れた「不換通貨」がどんどん増加していったという事実です。

端的に表れているのは米国のマネーサプライでしょう。

1971年のそれは0.6兆ドルだったのものが、現在は20.56兆ドルと40倍を超える量のマネーが市場に流通しているということです。

当然通貨の価値は下落(ゴールドが50倍の価格になっているということは、裏返せばドルの価値はゴールドに対して50分の1になっていると言えます)し、商品の価値は上昇しています。

保有ゴールドの量に一切関係なく通貨を発行できるようになった過去50年、一本調子で通貨量は増えており、ここ2年間はパンデミック対応の金融緩和と財政出動でさらにマネーの量は加速度的に増加しています。

それを考えるとゴールドの価値はもっと上がっていておかしくありません。

「短期的な弱気センチメント」がゴールドの上昇を妨げているのです。

しかしこの「長期的な強気ファンダメンタルズ」は過去50年にわたって増え続けたマネーとそれに呼応して上がってきたゴールド価格がそれを象徴しています。

上記のチャートを見れば、短期的な動きはさておき、過去50年、そしてこれから50年も不換通貨制度続くとするなら、続けることができるなら(ここは甚だ疑問ですが)ゴールドの価格は上昇していくしかないでしょう。

長期的視点から考えると、ポートフォリオの一環としていくらかのゴールドを保有しておく意義は非常に大きいと言えるのではないでしょうか。

ゴールドは長期的保有が王道であり、短期的な売買にはあまり向いていないと考えているのですが、その最大の理由はまさにこの過去50年のゴールドそしてマネーの動きがすべてを象徴しているからです。

以上