「6月FOMCの衝撃とプラチナマーケット」

「FRBの姿勢変化」

6月のFOMCに市場は大きく動くことになりました。

政策金利は市場予想通りの据え置き、しかし利上げの見通しが大きく変わりました。

全理事18人中2023年の利上げを見込む理事は、3月の7人から13人にほぼ倍増。

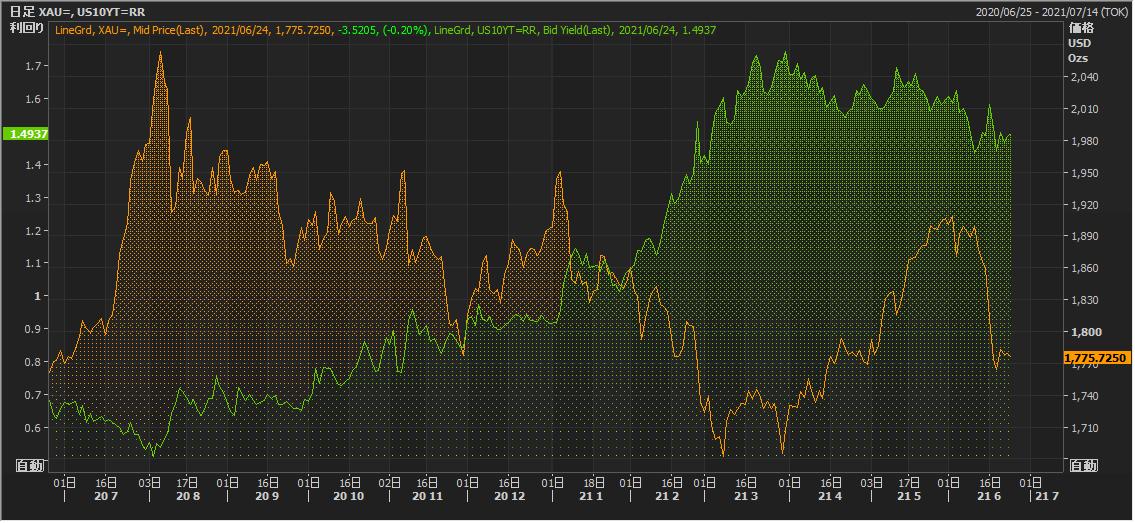

23年中の利上げは2回との見方、そして22年中の利上げも4人から7人に増えて一挙に「タカ派」が増えたことが、マーケットにサプライズを与え、長期金利は1.49%から一時1.59%に急騰、ゴールドは1,860ドルから1,830ドルへ下落、その後も失望売りが続き、翌日はほぼパニック売りの状況が続き、一時1,768ドルとFOMC後の政策金利発表直前からほぼ100ドル近く下げたことになり、これは一日のゴールドの下げ幅としては、史上7番目のものとなります。

FRBのこれまでの徹底した「ハト派」的な金融政策姿勢が、明らかに「タカ派」的トーンに変わったことが、この大きな金融市場の動きの最大の原因です。

- 拡大

- (米長期金利とゴールドの動き)

これにより、明らかに貴金属市場の流れは大きく変わりました。ゴールドは特にその影響が大きく、私自身も年内に2,000ドルと予想していたのですが、この6月のFOMCにより、その前提が崩れました。

FOMCが終わり、その直後の大きな売りが一服、一週間たった6月24日現在、ゴールドは1,780ドル近辺での底値固めのような動きになっており、上にも下にも動きづらい状況になっています。

おそらく例年FRBがその金融政策を発表する8月のジャクソンホールへ向けてのFRB理事の今後の金融政策に関するいろいろな意見、考え方が市場に影響を与えて行くものと思われます。

「2023年に2度の金利上げ」は今回の下げでもはや市場には織り込み済みです。

あと2年もあればその間に起こりうるパンデミックの動向からはまだまだ目が離せません。

インフレ懸念に対して、FRBは「過渡的、一時的」という見方を崩していませんが、これもまた今後の成り行きを見守る必要があります。

ゴールドに関しては、FRBの金融政策に関する今回の姿勢変更でヘッジファンドの先物市場での売りが、重要なテクニカルポイント(1,835ドル当たりの200日移動平均線)をブレイクしたことで、パニック売りが広がり大きく下げましたが、一方、ゴールドETFを中心とした個人投資家は世界的にこの下げを「バーゲン」とみて大きく買いに動いています。

中国のゴールドの中心的なマーケットである上海黄金交易所(SGE)でも、ここしばらく続いていたロンドンに対するディスカウントがプレミアムに変わり、現物が買われていることを示しています。

ファンドのような短期的な「投機家」と長期的な個人「投資家」が対照的な動きをしていると言えるでしょう。

「プラチナの動き」

このFRBの姿勢変化により、大きく下げたのはゴールドだけではありません。

その他の商品、それまで大きく上げていた木材、銅、鉄鉱石、穀物なども一斉に売られ、プラチナも例外ではありませんでした。

「インフレは過渡的」というFRBの「口先介入」がまさに功を奏した結果になっています。

- 拡大

- (ドル建てプラチナの動き)

- 拡大

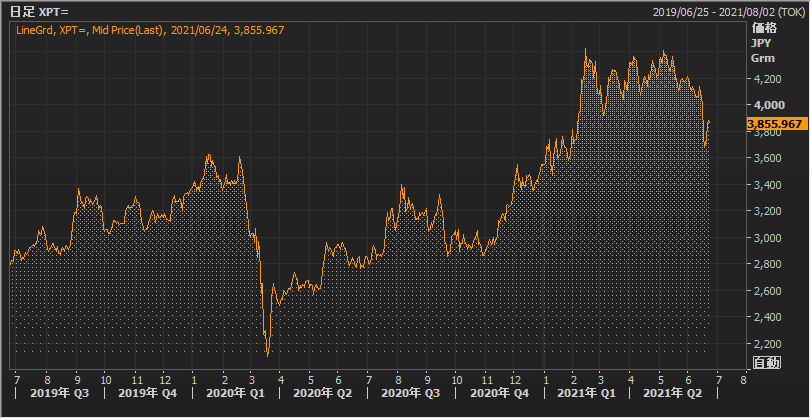

- (円建てプラチナの動き)

プラチナもこの商品売りに巻き込まれてFOMC直前の1,160ドルから一時1,019ドルまで140ドルもの下げとなりました。

そこから現在は1,080ドルまで戻しています。(円建ては4,120円から3,620円まで下落、その後3,850円まで戻しています。)

今回の下げはまさに商品全体の売りであって、プラチナに特に独自の下げ要因があって下げたわけではありません。

マーケットが落ち着けば(まだしばらく時間がかかり、ボラティリティの大きなマーケットが続く可能性がありますが、)プラチナは需要と供給のファンダメンタルズに従った動きになると思います。

そうなった時には現在の1,000ドルに近づくレベルはバーゲンであったということになるのではないでしょうか。

WPICの2021年の需給予想によれば供給は245.2トン、コロナ禍で沈んだ2020年よりも16%増加ですが、2019年よりも依然として少なく、一方需要は5%増加して250.1トンとなる見込みで3年連続の供給不足としています。

需要の増加は自動車触媒需要が17.3トン、宝飾需要が4.9トン、そして工業需要が15.1トンと軒並み増加、新型コロナで打撃を受けた世界経済の回復がより進み、それに応じてプラチナの需要が増大、そして世界の脱炭素、水素社会への動きは、水電解と燃料電池車の触媒としてのプラチナの可能性により大きな注目を集める材料となるでしょう。

プラチナの独自要因でない今回の下げは逆に絶好の買い場を提供してくれているのではないでしょうか。

以上