シルバー急騰劇の背景と今後

前回のレポートでシルバーの上昇の可能性について書きましたが、1月末に大きくシルバーが上昇し、一時30ドルを超えるレベルまで達しました。一体何があったのか、そしてそれが今後のマーケットに与える影響を考えてみましょう。

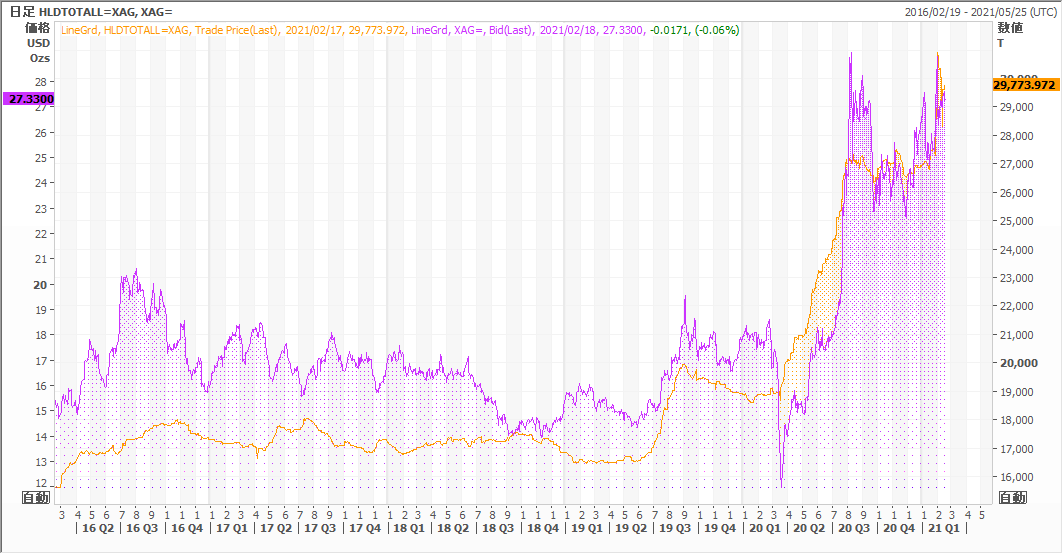

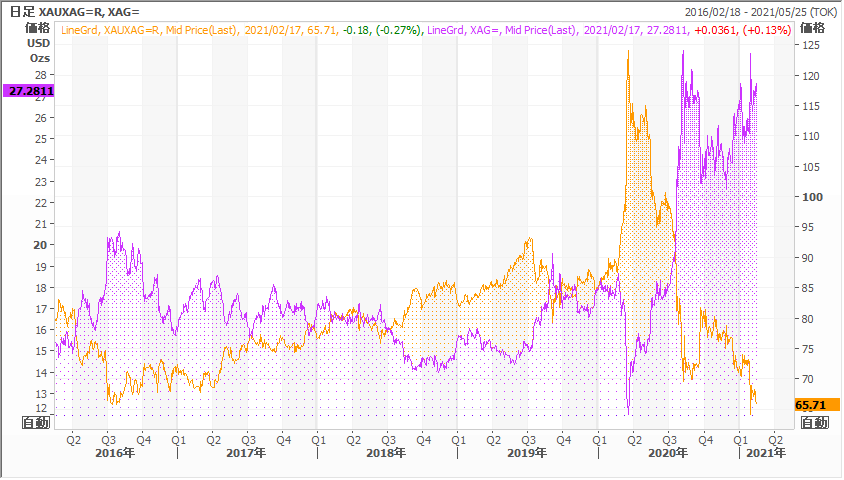

シルバーは1月末からレディットというソーシャルネットワークをベースとした個人投資家集団によって、「ショートしている銀行をスクイーズしよう」という仕手的な買いがシルバーETFに入り、25ドルだったシルバーはたった3日間で30ドルまで急騰しました。1月29日の金曜日にシルバーETFの残高が1000トン以上の急増と記録的な買いが入ったことがわかります。金銀比価も急落、一時63を割り込むレベルにまでシルバーの価値が上がりました。もはやシルバーが割安であるというレベルではなくなりました。しかしながら30ドルではさすがに頭が押さえられました。そもそも銀行はショートしているわけではなく、逆にロングしているヘッジファンドに絶好の売りのチャンスを与えることになり、すぐに価格は26ドル台まで戻しました。

- 拡大

- (シルバーの動き)

この仕手連中、ゲームストップという企業の株でショート筋をスクイーズに成功して味をしめ、シルバーでも同じように空売りしている銀行をターゲットに買い仕掛けシルバーでは銀行がショートしているからそれを炙りだせ、ということでシルバーを攻めました。彼らの言い分では、「本来ならば1000ドル!であっておかしくないシルバーが、現状の安値であるのはすべて銀行が意図的に売りつぶしているからだ」と主張し、個人投資家の力でその銀行をスクイーズしよう、というものです。しかし、そもそも銀行の先物ショートはその現物のポジションのヘッジであり、先物が上がって先物ポジションで損が出ても、そのまま現物のロングの価格上昇で、先物の損と同じだけの利益が出るはずなので、全く痛くも痒くもありません(それがヘッジ)。銀行が負うリスクはこの現物と先物の鞘(値差)の伸び縮みだけです。ということで、これ全くのお門違い。その上、ゲームストップ株の時価総額はせいぜい15億ドル。それに対してシルバーの時価総額(market cap)はおそらく1.4から1.6兆ドル規模であり、先物やETFのマーケットはそのほんの一部に過ぎません。ネットで煽動された個人投資家の集団が長期的にコントロールできる規模のマーケットではありません。ただ、まだこの仕手劇、完全に終わったわけではないようです。ゴールドが下げる時もシルバーは下げ渋り、シルバーETF、それもカナダで現物を保管するETFの残高が増え続けています。

(左軸(紫):シルバー価格、右軸(オレンジ)ETF残高トン)

- 拡大

- (シルバー価格とシルバーETF残高の動き)

ファンダメンタル的にはシルバーは強いというのはおそらく間違いではありません。ゴールドと同じ金融緩和と財政出動の影響、そしてシルバー独自の環境要因である太陽光発電パネルでの需要増。前回のコラムでシルバーは30ドルを予想と書きました。今回のこの事件により早々に30ドルをタッチしましたが、私が期待するのはもっとしっかりとした上昇です。今回の仕手的な動きは一時的として、再びもっとしっかりした形で30ドルへ向かうでしょう。

(左軸:シルバー価格、右軸:金銀比価)

- 拡大

- (シルバー価格と金銀比価)

以上