「生産コスト」

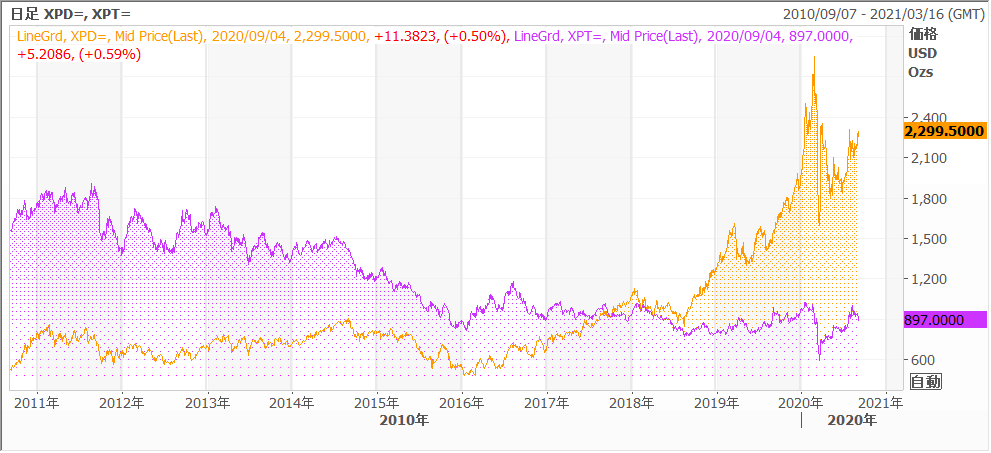

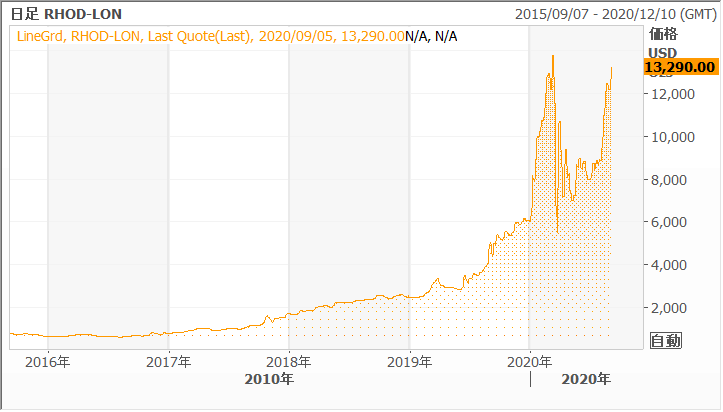

プラチナの生産コストが大きく下がってきています。Metals Focus社の「Platinum & Palladium Focus 2020」によるとプラチナの生産コストは大きく下げて2019年の世界平均は628ドル。2017年は909ドル、2018年は763ドルとなっており、この3年で280ドルも下がっているのです。プラチナが、ゴールドの上昇に全くついていかず、その値差が拡がる一方である理由の一つは、このあたりにもあるのでしょう。この生産コストの下落の最大の理由は、プラチナ鉱山でプラチナの副産物として生産されるパラジウムやロジウムといったほかの白金族の価格がこの3年で急騰したことにあります。副産物からの収入が増えれば増えるほど主産物であるプラチナのコストは下がります。2017年年初との価格を比較すると、パラジウムは1060ドルから2300ドルへ2.2倍へ上昇。ロジウムに至っては825ドルから13300ドルへほぼ15倍に上昇、一方プラチナは943ドルが900ドルとほぼ変わらない価格レベル。副産物からの利益がプラチナの下げを十分にカバーしているのがよくわかります。この生産コストの下落は、プラチナ生産者のすべてにとって恩恵となっており、Metals Focusによると2018年には生産者の30%近くがコスト割れだったのが、2019年にはほぼすべての生産者がプラスとなっています。このコストの大きな低減により、これまで閉山、もしくは閉山計画あった鉱山で新たに生産ラインが復活しており、鉱山生産は好調、現在の価格900ドル台からプラチナが大きく上昇する要因は、供給サイドからは見当たりません。南アのプラチナ鉱山会社で世界第二位のインパラ・プラチナの利益が前年の400%アップとなったニュースが発表されましたが、現在の南アのPGM鉱山会社の業績は絶好調となっています。鉱山生産からの供給は安定しており、PGM全体の価格動向を考えるとプラチナの現状は鉱山会社にとっても満足ゆくものであると考えられます。

- 拡大

- (プラチナとパラジウム)

- 拡大

- (ロジウム)

「プラチナの埋蔵量」

現在わかっている埋蔵量はプラチナが7036トン、パラジウムが9935トン。前年に比べてプラチナ7.2%、パラジウム1.7%の減少。現在のペースで行くとあと33年は鉱山生産が可能。可能性が高いがまだ証明されていないソースを考えると、鉱山生産はあと126年間続けることができる可能性があるとのこと。

「地上在庫」

地上在庫はプラチナは2019年は24.9トン増加の299トン。パラジウムは8年連続の減少で、18.5トン減少して387トン。プラチナは15か月の需要を賄える量。パラジウムは13.7か月分。

「二次供給―スクラップの回収」

2019年のプラチナのスクラップ回収からの供給は9%増加で67.4トン。伸び率も総量も新記録。一番伸びたのは自動車触媒からの回収で15%増加の50.7トン。5%減少して14.8トンになった宝飾品からのリサイクルを十分に補う量。2000年代半ばに欧州で売れたディーゼル車からのリサイクルが伸びた模様。2020年のスクラップからの供給は12%減少して59.4トンとなることを予想。中国の宝飾品スクラップの減少とコロナウイルスによる自動車売り上げの減少が買い替えによる中古車のスクラップ化を減らすため。

「供給サイドからみたプラチナ・マーケットの見通し」

以上書いてきたように供給は十分、地上在庫も十分。生産コストも大きく改善(安くなり生産者のマージンは近年で最大)し、需給要因で大きく上昇する状況ではありません。供給サイドから見る限りゴールドに対する割安状況はまだまだ続く可能性が高いと思われます。前回も書いたとおり、プラチナ投資は水素社会の発展というような長い視点が必要だろうと思います。

以上