- 拡大

- (ドル建てパラジウム2年)

- 拡大

- (円建てパラジウム)

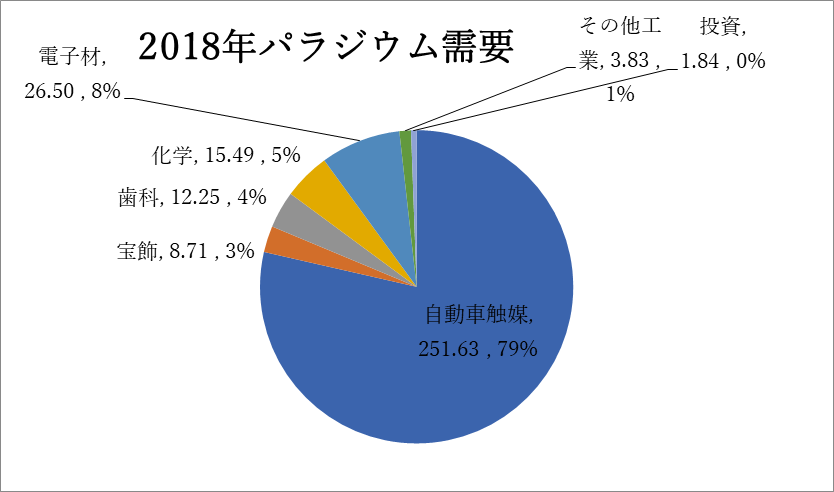

パラジウムはコロナショックによる現金化の売りを最も大きく受けたメタルです。2月末の高値の2850ドルから3月18日の1600ドルまでの44%もの下げを記録しました。その後の戻りで一時2300ドル台まで上昇した後は、ぱっとしない1800-2000ドルのレンジでの方向感のない動きとなっています。下値は限られているようですが、なかなか2000ドルを超えていきません。パラジウムにとってのこのコロナ危機の最大の影響は、中国の自動車産業の実質的な停止でした。ウイルス発生地として最も早く都市封鎖を実施し、パラジウムの最大の買い手であった中国の自動車産業が生産停止となり、ここ数ヶ月ほぼその需要がなくなったのです。それまでに自動車排気ガス規制「国六」に合わせた中国のパラジウム輸入がその高値の実際の原動力であったことを考えるとこれはパラジウムの上昇要因がなくなったと考えてもよいでしょう。それほどにコロナウイルスによる経済の停止が、パラジウムに大きな影響を与えています。コロナウイルスからの投資家不安心理はゴールドにとっては大きな追い風になっていますが、その需要の8割が自動車触媒需要であるパラジウムにとっては、その需要の消失が真っ向からの逆風になっているのです。パラジウムの2020年の総需要は15%の減少だと予想されています。それに対して生産に対するインパクトは約10%で、需要サイドのインパクトの方が大きくなっています。

パラジウムにとって明るい材料をあげるとすれば、今後より厳しくなる世界中の環境規制でしょう。アジア諸国では特にその傾向が強く、それに加えて米国でのトラックなどのヘビーデューティー車の需要が高まっていることは、パラジウムをより多く使用することにつながり、ある程度の需要の回復に貢献するだろうと思えます。

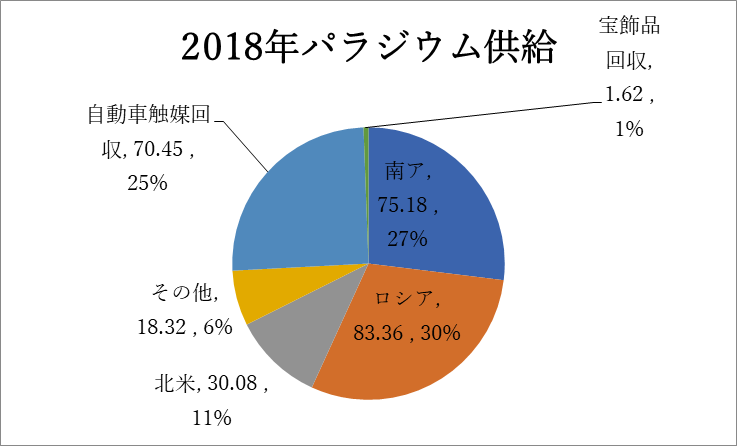

もう一つ、コロナウイルスによるパラジウムに対する影響があると考えられるところは、二大生産国であるロシアと南アの対比です。世界一の生産者であるロシアのノリリスク・ニッケル社は、南アのアングロ・アメリカン・プラチナム社やインパラ・プラチナム社に比べるとそのパラジウムの生産量はコロナ前の予想量とほぼ変わらずのレベルを保っています。ロシアのパラジウム生産におけるシェアは確実に上昇することになるでしょう。ノリリスク社は今年の世界のパラジウム生産量は40トン余り減少するとみていますが、この結果はそもそもの供給の大きな不足から、ほぼ不足無しの需給バランスした状態になると考えているようです。そして2021年には再び供給不足状態へとなる可能性が高いとしています。今まで以上にロシアの影響力がパラジウム相場では大きくなってきそうです。

これらの状況を鑑みるに、現在の1800-2000ドルというレンジはしばらく続きそうです。このレンジがおそらくは需給が均衡した状況であり、自動車産業の復活が予定通りとなり、ふたたび触媒需要が復活してくれば(2021年)、おそらくは2300ドルへと相場のレベルは上昇すると思われます。