米財務省の台所は火の車だ。

債務上限問題が議会を通過したことにより、米財務省は、その間、発行出来なかった米国短期財務證券を一気に発行することになる。

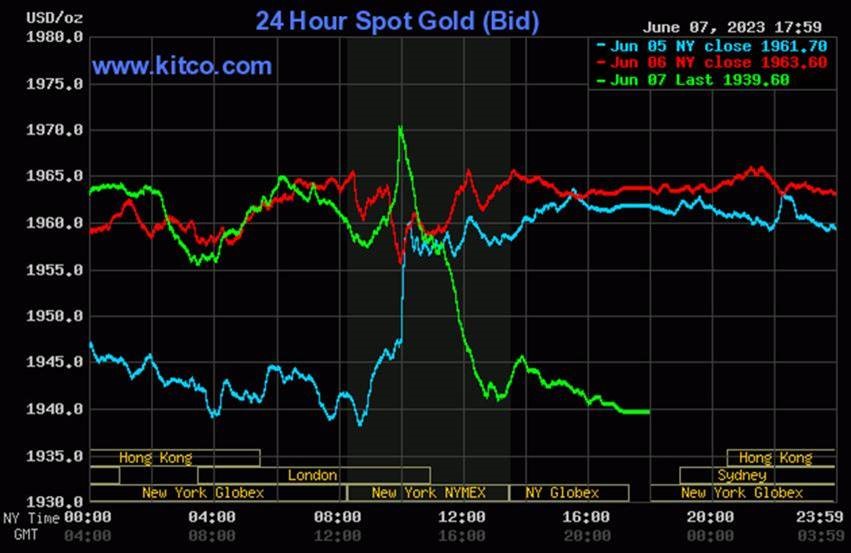

仮にそうなれば、金利急騰は不可避だ。金利を生まない金には下げ圧力がかかる。

2019年には、米短期金融市場で、まだゼロ金利時代であったが、9%にまで跳ね上がった苦い体験が、市場関係者の記憶には鮮明に残る。

債務上限合意後は、その後遺症として、この短期金利乱高下リスクが指摘されてきた。

現地報道もエスカレートしており、7日にはウォール・ストリート・ジャーナル紙が、「1兆ドルの大洪水」と報道した。

大手金融機関も、9月末までに8,500億ドル相当が発行され、短期資金調達コストが急上昇して、市場が波乱・乱高下するリスクを指摘している。

但し、多くの市場関係者は、この問題が局部的であり、市場全体を激動させるとは見ていない。

マネー・マーケット・ファンドには5兆ドルを超える待機資金が滞留しているからだ。

とはいえ、財務省が1兆ドルを調達するということは、一時的にせよ民間市場から1兆ドルを吸い上げることになる。

官のマネー需要が民の資金逼迫を誘発するクラウディングアウトと呼ばれる状況が懸念される。

そこで、民間金融機関の資金不足が生じれば、FRBは短期金融市場を通じて緊急流動性を供給して救済に動くことになる。

つまり吸い上げたカネの一部を民間に戻すということだ。

その過程で、思わぬ市場混乱が生じる可能性があることは、前述の2019年に市場は痛感した。

マクロ的視点では、既にFRBはQTで月額100億ドルを民間市場から吸収している。

それゆえ、市場心理としてはマーケットからFRBへの巨額マネー還流が、民間信用収縮を誘発するリスクに敏感になっているのだ。

更に、FRBの利上げ問題にも一石を投じる可能性があるので要経過観察である。