米10年債利回り続騰、一時1.5%突破、恒大の余波も

27日のNY市場で、米10年債名目利回りが続騰。1.5%の大台を突破する場面もあった。

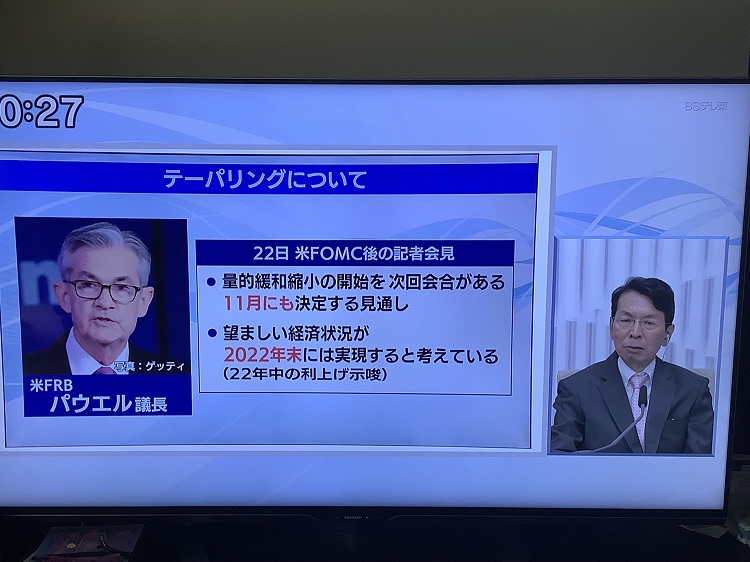

そもそものキッカケは、9月FOMCで、FOMC参加者の半数が2022年利上げを予測したからだ。

パウエル議長は、テーパリングと利上げは分離して(デカプリング)考慮すべきとのスタンスだ。債券購入量は減らすが基本的に緩和姿勢は維持するテーパリングに比し、利上げは緩和から引き締めへの転換となる。テーパリング問題を早々に片づけ、本丸の利上げについて議論する十分な時間を確保したいとの本音も透ける。その利上げ議論に関して、早期利上げ開始派がFOMC内では増えつつあることは、所謂ドット・チャート(FOMC参加者の金利予想分布)により確認された。

更に、米10年債利回りに上昇圧力をかけたのが、ピークを打った感染者数と経済再開期待感だ。市場では米国債売りを含むリフレ・トレードが再び台頭しつつある。

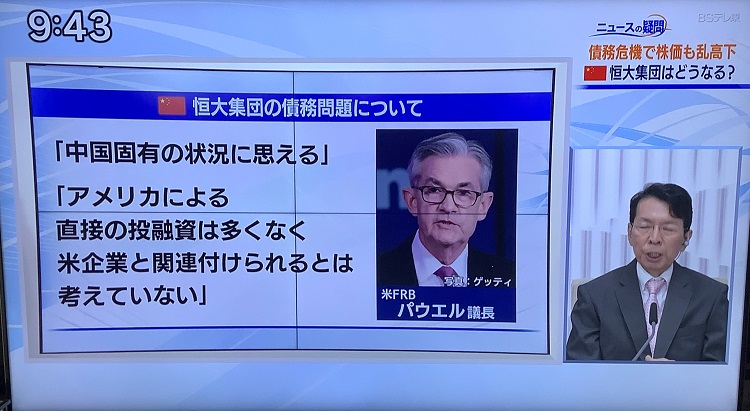

中国恒大集団危機も、「リーマン級とはならない」説が主流となり、安全資産としての米国債へのマネー流入も顕在化していない。

更に、米国債を短期売買する債券投機筋の動きも利回り上昇を増幅させている。一時は、「構造的な経済のディスインフレ体質」により超低金利時代は続くとの思惑から、米国債を投機的に買い増す動きが目立った。しかし、債券市場の潮目が変わったと読むや、一斉に、米国債買いポジションをひっくり返し、米国債売りポジションに転換する事例が増えている。

27日に行われた米2年債と5年債入札結果も芳しくなかった。

筆者の注目点は米10年債「実質」利回りもマイナス幅を縮小していることだ。9月1日にはマイナス1.03%であったが27日にはマイナス0.87%まで上昇してきた。マイナス・イールドはリスク資産そして金投資選好度を高めるが、そのマイナス幅縮小は、リスク資産や金購入を相対的に委縮させる。とはいえ、利回りがマイナス圏にあることに変わりはなく、未だリスク資産・金投資選好の潮目が変わるまでには至っていない。ここは、ブレークイーブン・インフレ率(BEI)の動向も注視しつつ、要経過観察事項である。

更に、米2年債と米10年債の利回り格差を示すイールドカーブが、直近、立ってきたことにも注目している。

一般論として2年債利回りは政策金利(フェデラルファンドレート)に連動するが、10年債利回りは市場の先行き景況感を映す。このイールドカーブが8月から9月にかけて、フラット化(利回りスプレッド縮小傾向)して、1.02%から1.10%程度のレンジで推移していた。それが9月23日以来、1.14%から1.18%のレンジで推移して、イールドカーブが立ち気味になってきた。イールドカーブのフラット化は、景気減速の前兆として市場では気味悪がられるので、これも要経過観察である。

なお、米国債は、外貨準備や大手年金・生保などのポートフォリオとして根強い需要がある。日本勢の米国債売買状況も欧米市場で逐一チェックされる。これも重要な米国債変動要因である。

さて、本日はパウエル議長の議会証言が開催される。市場にとっては同氏の利上げに対する見解に関するヒントを探す機会だ。ところが、直前になって、27日に、かねてから個人的株売買疑惑に晒されていたローゼングレン・ボストン地区連銀総裁とカプラン・ダラス地区連銀総裁の代表的タカ派二名が突然退職を発表した。パウエル議長が、公聴会で議員の厳しい質問を受けることを予想しての身辺整理と思われる。実は、パウエル議長にも疑惑の余波が及んでいる。同氏が地方債を個人的に保有していたことが明らかになったからだ。FRBはコロナ対策として、これまで禁じ手とされてきた社債と地方債購入による金融支援策に踏み切った。ここが「利害の相克」に抵触する可能性について市場では際どい指摘が流れた。

筆者は、この程度の問題まで指弾するのはいかがかと思うが、公聴会質問者の議員の発想では看過できぬとの動きも出よう。特に、パウエル議長再任問題については、まだ、一部に反対論もくすぶっているだけに、FRB内の倫理規定は格好の追及点になりうる。

そして、金利を生まない金にとって、金利上昇は天敵であるが、それでも昨日、大きく下がっていないのは、やはり実質金利マイナスの状況が続いているからであろう。要は名目金利が上がっても、それ以上に物価上昇(インフレ)が進行すれば、保有債券の実質価値は目減りしてしまうので、実物資産が選好されるのだ。