大きく上昇したパラジウムの最新の状況と今後の見通しをまとめます。

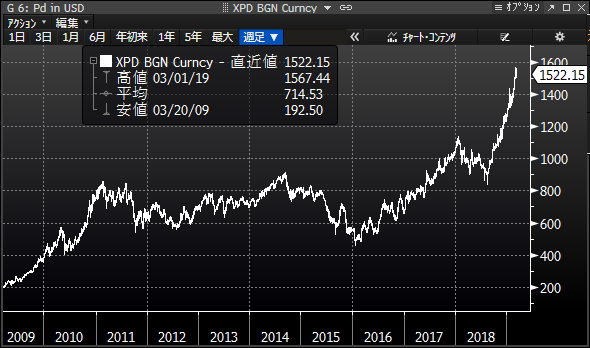

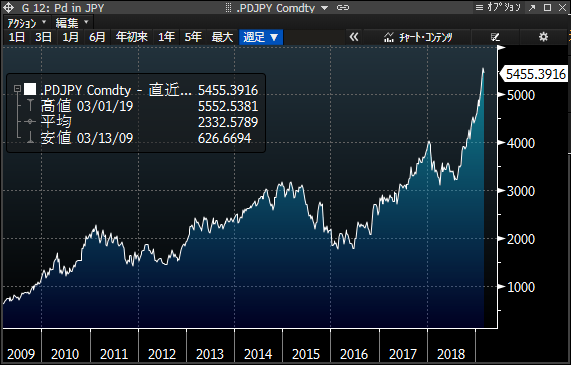

- パラジウムの史上最高値は3月1日につけた1565ドル・5631円

- 3月8日現在は参入した投資家筋の利食い売りにより1522ドル・5454円まで下落。

- しかし基本的な上昇トレンドは変わらず。

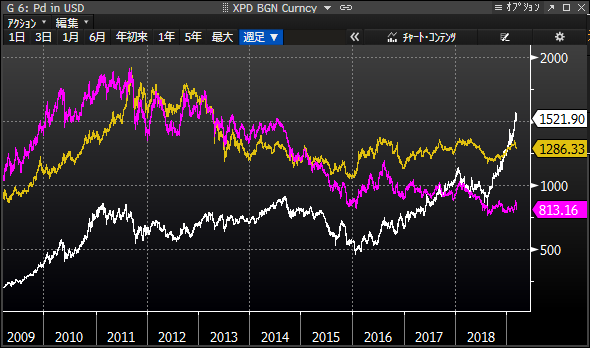

(ドル建てパラジウム過去10年の動き)

(円建てパラジウム過去10年の動き)

(プラチナ・パラジウム比価)

- リースレートは一時より下がったものの1年12%前後で安定。ゴールドは0.35%、プラチナは0.75%でパラジウムのリースレートはずば抜けて高いまま。つまり需給がそれだけタイトだということ。

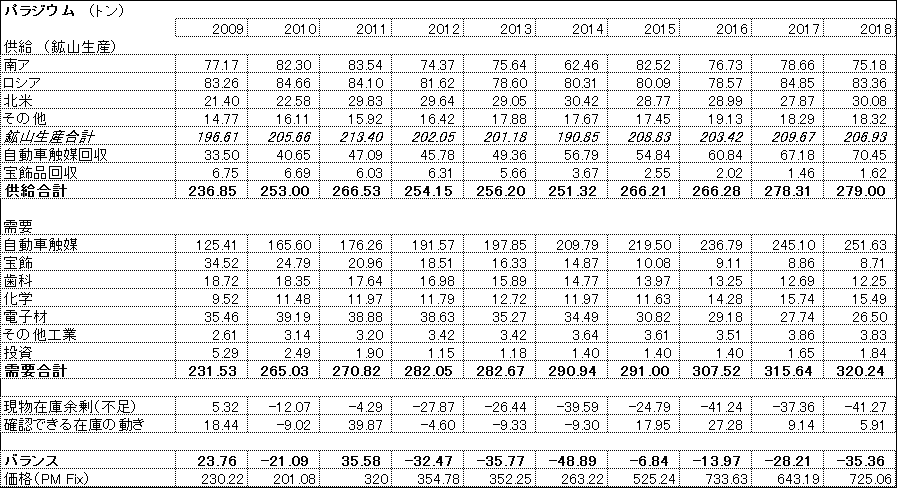

- パラジウムの供給不足状態は変わらないまま。過去8年間続いており、今後も改善の見通しなし。

(パラジウムの需給統計:GFMS)

- パラジウムの世界の供給の80%はロシアのニッケルの副産物と南アのプラチナの副産物として生産される。そのためパラジウムの供給はこの二つのメタルの生産によるところが大きく、パラジウムの生産を増やすという直接的なコントロールは不可能である。

- 触媒メーカーのJohnson Mattheyによれば、2019年のパラジウム不足には拍車がかかりそう。自動車排ガス規制のさらなる厳格化により、欧州と中国の自動車メーカーの需要が増大することを予想。

- スクラップからの回収は増加することが予想されるが、2018年の伸びよりは低くなりそう。鉱山生産はフラット。

- プラチナによるパラジウムの代替は技術的な困難がある。(ガソリンエンジン触媒は、パラジウムで最適化されている。)ロジウムはパラジウムに増して供給不足であり、さらに価格もパラジウムのほぼ2倍に近く代替として使うのは現実的ではない。

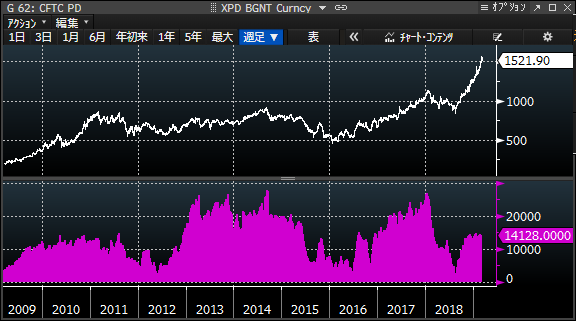

- 投資家の資金によりボラティリティが増し、下落幅も大きくなりえるが、彼らがロングを整理した後はまた上昇となろう。

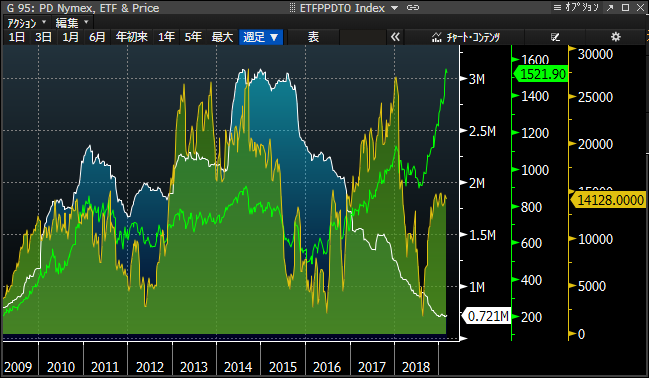

(Nymex投資家ポジションとプラチナ価格)

- 年内高値は1800ドルを目指す。中期的には2000ドルもあり得ると考える。

(ゴールド、パラジウム、プラチナ)

(Nymex投資家ポジション、ETFポジション)

以上