あけましておめでとうございます。今年2023年もよろしくお願いします。

2022年の投資マーケットはやはり大変難しいものであったと言えるでしょう。

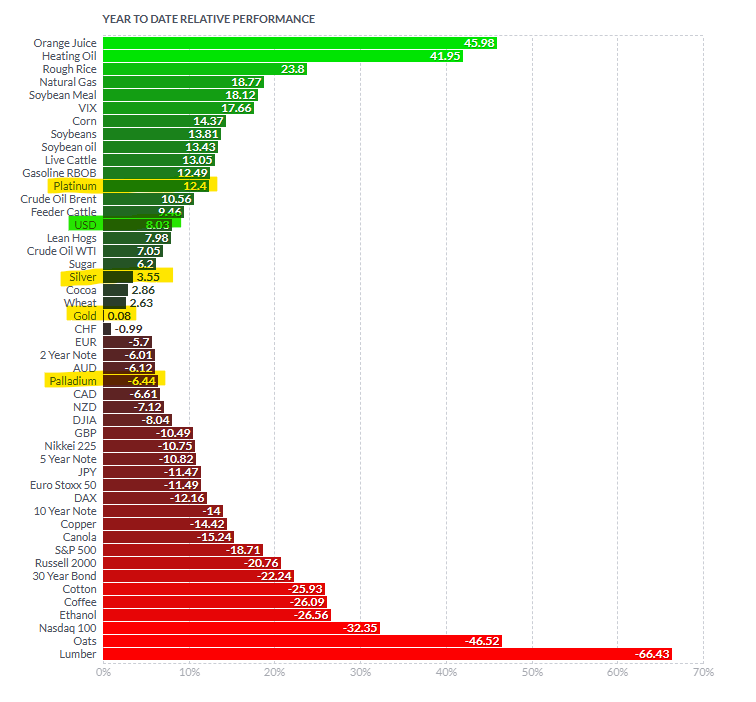

米国の先物市場に上場された投資商品で、2022年最も上昇したのは「Frozen Concentrated Orange Juice冷凍濃縮オレンジジュース」でした。

46%の上昇。

おそらく日本の個人投資家には一般的な投資対象ではないでしょう。

1983年とちょっと古いですが、エディー・マーフィの「大逆転(Trading Places)」という映画で主人公が取引していたのが、このFrozen Orange Juiceでした。

今や古い映画ですが私が若いころはトレーディングの勉強をしたければ、まずこの映画を見ればいい、と先輩に言われたものでした。

そして逆に最も下がったものは、これまた個人投資家にはあまりなじみがないものですが、「lumber 木材」でした。

66%の下落。

これはコロナショックによる流通不安により大きく上昇していたのものが、2022年後半には欧米社会の正常化とともにもとに戻ったという形で1,500ドル近くまで上昇していたものが300ドル台とコロナ前のレベルまで戻ったことによります。

2年前には日本の住宅建築にも影響を与えるほどの「ウッドショック」として大きく報道がなされたのはまだ記憶に新しいでしょう。

この二つは極端な例だとして、一般に個人投資家の資金運用の対象となる資産はどうだったのでしょうか。

株価、米国債、そしてドル以外の通貨といった投資の王道商品はすべて軒並み大きくマイナスとなりました。

これらの中で上がったのは米ドルだけ。

まさに「ドル一人勝ち」というのが昨年の相場を表す表現と言っていいでしょう。

NYダウは8%ダウン、S&P500は18.7%の下げ、NASDAQ100はなんと32%もの下げとなり、レバレッジを掛けてNASDAQに投資する俗に言う「レバナス」をやっていた投資家は大きく焦げ付いた一年でした。

日経平均は11%の下げとなりました。

米国債も2年が6%、5年が11%そして10年物が14%と大きく下落。

金利が上昇するということは、債券の価格が下がるということなので、当然の結果だと言えるでしょう。ドル以外の通貨はこれまた軒並みその価値を下げました。

もっと下がったのが日本円の11.5%。

これでも151円台から132円まで戻したのでだいぶ下げ幅を縮小しましたが。

ユーロは5.7%、ポンドは10.5%の下げでした。

これらの投資商品に対して、貴金属は絶対値としても、また相対的にもよりよいパフォーマンスとなりました。

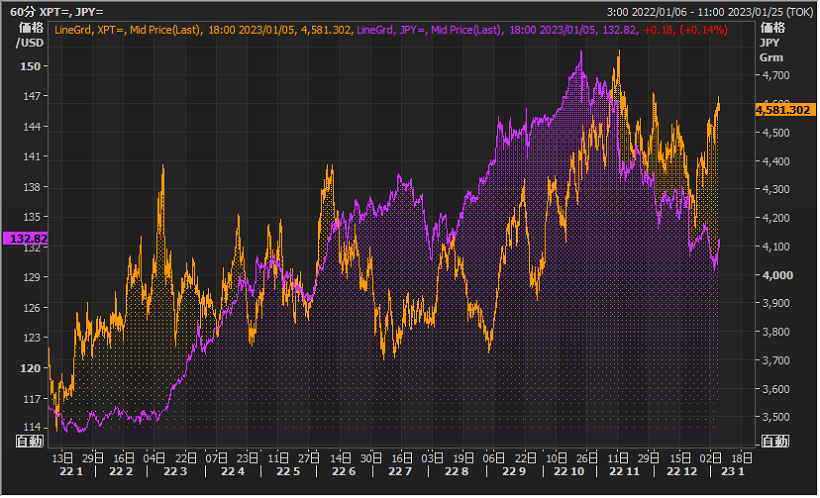

最も上昇したのはプラチナで12.4%の上げ。

「一人勝ち」とされた米ドルを上回る上昇率でした。

それにつづいたのはシルバーで3.6%のプラスです。

ゴールドはフラットで年初と年末がほぼ同価値となり、唯一下げたのはパラジウムのマイナス6.4%でした。

パラジウムはそもそも上げすぎていたと言えるでしょう。

貴金属全体で考えれば、昨年2022年のパフォーマンスはその他資産との比較上では非常によかったと言ってよいでしょう。

プラチナはそもそも出遅れ感があり、脱炭素社会への動きに投資家の注目がようやく集まってきたこと、そしていまだにプラチナよりもはるかに高い価格であるパラジウムの代替需要がさらに増えていることなど価格上昇要因が目立ってきたことがその背景と考えられます。

シルバーは個人投資家の現物需要及びソーラーパネルをはじめとした工業用需要の増加に供給が追い付かないというファンダメンタルズがシルバーの価格を支え、ゴールドは地政学的リスクからの中央銀行のドル離れの動きとその結果としてのゴールド買い、世界中の個人投資家のインフレヘッジとこれまた地政学リスクヘッジのためのゴールド買いが、2023年は米国の金利が5%と高止まりというのがマーケットの予想をするところですが、それを織り込んだ上でも、ゴールドが年後半、大きく上げてきたということが、より強気なマーケットを予想させるものだと思います。

2023年は貴金属にとっては面白い年になりそうです。

- 拡大

- 「2022年の米国上場商品年間パフォーマンス finviz.com 」

- 拡大

- (2022年ドル建てプラチナの動き)

- 拡大

- (2022年円建てプラチナとドル円の動き)

以上