「価格の動きと投資家のポジション」

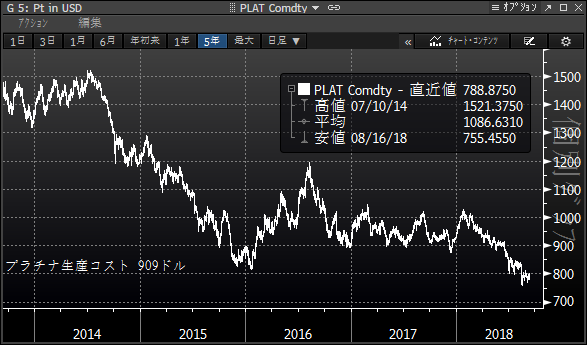

プラチナの低迷が続いています。特に8月の半ば以降は800ドルをも割り込み、2008年のリーマンショックで一瞬つけたレベル、それ以前ははるか2003年まで遡らないとプラチナがこのレベルまで下がったことはありません。円建てのプラチナもほぼ同じ。3000円というレベルを割り込んだのは前回は2008年の10月そしてその前は2004年のことになります。ドル建て・円建てともに少なくとも10年ぶりの安値レベルにあります。

(ドル建てプラチナ:5年)

(円建てプラチナ:5年)

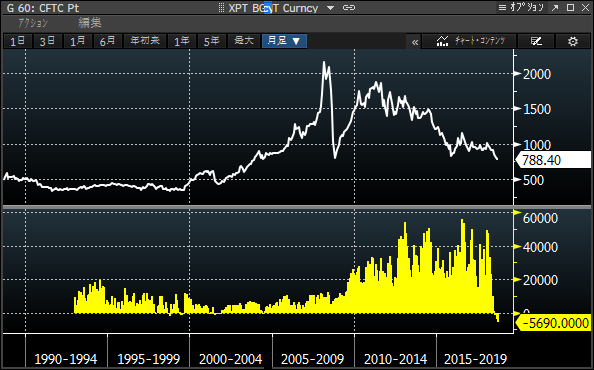

これがどれほど「普通ではない状況」であるかは、先物市場(Nymex、米国の貴金属では世界一の先物市場)の投資家のポジションをみてみれば一目瞭然です。この記録が公表され始めた1993年から現在に至るまでの25年間で投資家がプラチナを明らかなネットショート(売り越し)に回ったのは初めての出来事なのです。ちょっと大げさに聞こえるかもしれませんが、これほど投資家がプラチナに対して弱気になったのは、おそらく歴史始まって以来初めてのことなのです。当然、ゴールドとプラチナの価格の逆転がこれだけ大きくそして長く続くのも初めてのことです。

(過去30年のプラチナの価格の動きとNymex投資家のポジション)

(プラチナーゴールドスプレッド)

「最新の需給状況」

最新のプラチナの需給状況をまとめておきます。(以下は最新のWorld Platinum Investment Council, 「Platinum Quarterly Q2 2018」からの数字です。)

・ 2018年のプラチナ供給は前年比2%の減少。

・ 需要も2%の減少。自動車触媒、宝飾、投資分野での減少が、他の産業用需要の増加を上回る結果。石油精製所が2017年に大量に閉鎖されたことの反動で、2018年のこの分野のプラチナ需要は60%の伸びとなっている。(石油精錬の触媒としてプラチナは使われている。)

・ 需給予想は供給過多。年末の地上在庫は77.6トンになる予定。(鉱山生産量は187トン)

・ 自動車触媒を除く産業用需要は5%増加で過去6年間では最高のレベル。(約56トン)

・ 自動車触媒需要は西欧でのディーゼル車の販売減少のため107トンから97トンへ減少。欧州以外ではインドと北米で若干の増加予定。

・ 投資需要はほぼ前年から変化なしで7.8トン。日本を中心とした地金とコインの需要は堅調だが、その需要が第二四半期のETFからの売りに飲み込まれた状況。

この最新の数字を見る限りやはりプラチナの需給は緩く、地上在庫の余裕もふんだんにあり、需給要因での上昇は望めそうにありません。

「新興国通貨売りの影響」

そしてさらにプラチナの状況を悪くしているのが、ドル高から来る新興国通貨売りです。トルコリラが注目を集めていましたが、南アランドも例外ではありません。8月の半ばまでは1ドル=13ランド台だったものが、その後の新興国通貨売りで一時15ランド後半までランドが急落。それがプラチナの売りを誘い、プラチナは835ドルから一時755ドルまで下げました。ランド安=

ランド建てプラチナ高ということで、生産者の売りを誘いやすい環境となり、ランド安(米ドル高)は二重の意味でプラチナの売り材料となるのです。プラチナの全世界の生産の7割強は南アであり、世界の三大生産者はアングロプラチナム、インパラ、そしてロンミンですが、そのいずれも南アの企業。彼らにとってランド安は恩恵であるといえます。

(南アランドとプラチナ)

このようにプラチナの環境は決してよいとはいえません。正直、貴金属の中でも勝ち組はゴールドとパラジウム。負け組はプラチナとシルバーという図式が出来上がっています。しかし、最初にも書いたように、今は過去30年でも異常な状況にあります。この状況が修正されるときが、おそらくプラチナが大きく戻すときだといえます。逆説的になりますが、プラチナのこの低迷は、歴史的にみて初めての未曾有のチャンスだと言えるのかもしれません。また短期的にも投資家のショートポジションは必ず買い戻しが入ってくるので、将来的な買いが約束されたものともいえます。市場内部要因だけは、十分な強気材料なのですが。。

以上