今日は、前半は真面目な議論。

後半は、雑談。

まず、国際金価格は引き続き2,030ドル台。

米国では、FRBのインフレとの戦いで、最も手強いのは3%台から2%で安定的に推移する状態までの「最後の1マイル」と言われてきた。

そして、いよいよ、インフレ率は3%台の数字が多くなってきた。

市場はこの調子なら、最後の1マイルも問題なく通過して、FRBは早期に利下げに転じ、金融政策の軸足も物価から徐々に雇用に移すと見始めた。

FRBも、高官発言から察するに、まんざらでもなさそうであった。

ところが、20日発表されたコンファレンスボードの12月消費者信頼感指数が事前予測104のところ110に大きく上振れ、市場は、これがあの1マイルにはだかる難敵かと思い知った。

同日、バーキン・リッチモンド地区連銀総裁も、「インフレとの戦いが終わったわけではない。今後の経済データを見守りたい。We will see what happens(どうなるか様子を見る)」と語った。(ちなみに、この英語表現は、植田総裁も海外講演で使う)。

総じて市場の軟着陸楽観論に冷や水の展開だ。

20日のダウは、この経済統計発表直後から売りが優勢となり500超の急落を演じた。

連日米株価上昇記録もストップした。

とはいえ、この株価急落に安堵しているNY市場関係者も少なくない。

あのまま、バブル的な様相で米株価が上がり続ければ、金融環境の緩みの典型的な一例とされ、市場が期待する利下げにはFRBが慎重になりかねないからだ。

いっぽう、米債券市場は、この良い経済統計を無視して、10年債利回りは上がるどころか、3.8%台まで続落した。

データ次第ではなくデータ無視で我が道を行き債券買いに突っ走る市場は、もはや、理論で説明できる状況ではない。

モメンタム(市場の勢い)に乗った債券先物投機筋が牛耳っている。20年物国債の入札不調の結果も無視された。

市場をマクロ目線で見れば、22日に、PCEコアデフレータ、耐久財受注、個人所得、個人支出、新築住宅販売件数、ミシガン大学消費者信頼感指数などの重要データ発表が集中する。

週初めには、今週は金曜まで様子見を決め込むと語るトレーダーも多かった。

しかし、クリスマス休暇直前の思いがけない市場の成り行きに、動揺が広がっている。

このような金を取り巻く情勢の変化に、金価格は一時急落したが、持ち直し2,030ドル台を維持している。

安定的といえる反応だ。

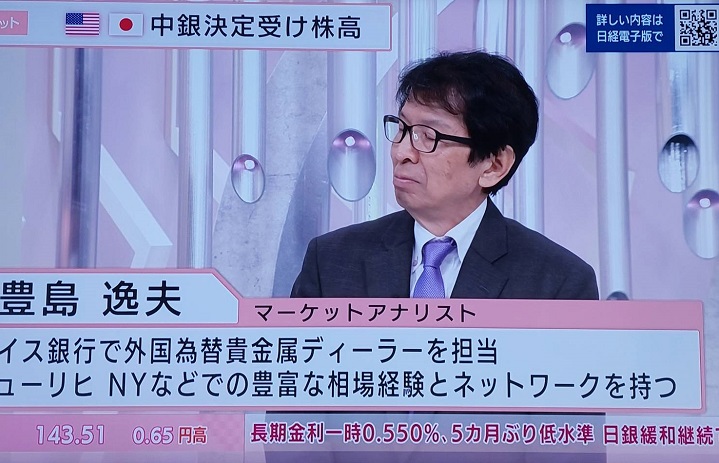

さて、昨日は、日経ニュース プラス9に生出演して、もっぱら、日銀と株の話をした。

日経電子版マーケット面の筆者コラム「豊島逸夫の金のつぶやき」との連動企画で、今後、月1程度のペースで継続される予定。

外為・株・債券が中心になる。

基本的に筆者は「金は世界を映す鏡」と見ており、この40年間、常に、金を取り巻く株・外為・債券も毎日フォローしてきたので違和感はない。

電子版読者からは、「豊島さんは金にも詳しいのですね」と驚かれたりするので、「まぁ、ひととおりは」などと答え、相手も納得しているのを見て、面白がっている。

「金の世界のことはご存じないようですが、亀井先輩や池水先輩という業界有名人がおりまして、お世話になっています!」などというと、本気にするので、私のほうが若く見えるのね、と一人合点して、家族には「なわけねぇだろう」と一蹴されているのだが(笑)