クレジット(信用)リスクがシステミックリスクになる可能性が生じると、「市場安定」のため、FRB利上げが中断されるシナリオもある。これは賞味期限つきの円高局面を招く可能性を秘める。

そこで引き合いに出されがちなのが、財務不安説が流れる金融大手クレディ・スイスだ。筆者が在籍したSBC(スイス・バンク・コーポレーション)のライバル行であった。ちなみにSBCはUBSと合併。そのトレードマーク(三つの鍵)が、UBSのトレードマークとして残っている。そのクレディスイスはどうなるのか。

結論から言うと、国際金融業はスイスの数少ない基幹産業であり、大手のスイス系銀行は実質的な国策銀行だ。なにがあっても、スイス政府が守るは必定だ。特に、欧州のど真ん中に位置して、歴史的にも他国からの避難民の末裔(まつえい)が少なくないスイスは、排他的傾向が強く、その反動で自国企業への関与は強い。銀行内の風潮も、国内派が実権を持ち、国際派が主流派とはなりにくい。

そのような企業環境でクレディ・スイスの米国中心のインベストメント・バンキング部門の行内独走が起こった。

しかし、世界の大手金融機関のインベストメント・バンキング番付を見るに、JPモルガン、ゴールドマン・サックス、バンク・オブ・アメリカ、モルガン・スタンレー、シティーの米系5社の事実上寡占状態となっている。6位以下に、スイス系、ドイツ系、英国系の名前が並ぶ。日本系の名前は見当たらない。米投資会社アルケゴス・キャピタル・マネジメントの一件で、スイス系と日本系の金融機関が特に巨額の損失を計上したことと符合する。

今回のクレディ・スイス財務不安説もインベストメント・バンキング部門が火元のようで、同行の最高経営責任者(CEO)が指定したXデー10月27日には、社内で大規模なリストラが発表されるようだ。筆者存知の行員たちも戦々恐々としている。優秀な人材は既に見切って新たな道を模索している。

財務的には市場が恐れていた問題の勃発は極めて考えにくい。ニューヨーク市場でも高い信用力を持つソースが、ケルナーCEOが最優良顧客向けに配布したとされる財務数値一覧を精査したうえで、システミックなリスクは無しと判断している。既に30億ドル相当の社債買い戻しも発表している。

とはいえ、時が時だけに、市場は銀行の経営安全性にも注視せざるを得ないことも事実だ。顧客の個人資産情報につき米税務当局が調査中との報道も流れており、CDS(クレジット・デフォルト・スワップ)も回復したものの、安定しない状況だ。

簿外資産とかシャドーバンク(銀行免許を持たぬ金融会社)などは、銀行監督の管轄外にあり、リスクが把握しにくい。低金利時代に英国年金がデリバティブにしかもレバレッジをかけて運用していたが、ひとたびマネー回収の時代となるや、巨額の損失を蒙る結果となった事例が象徴的だ。過剰流動性の時代からマネー収縮の時代への過渡期に、思わぬシステミックリスクが発覚する可能性はある。市場も身構えている。

さて、明日10月27日午後5時半から開催予定だったyoutubeゴールドセミナーが延期となった。筆者のyoutube機材が、慣れぬことで、フリーズしてダウンしてしまった。すぐに修復可能だが、確約できないので、延期とする。

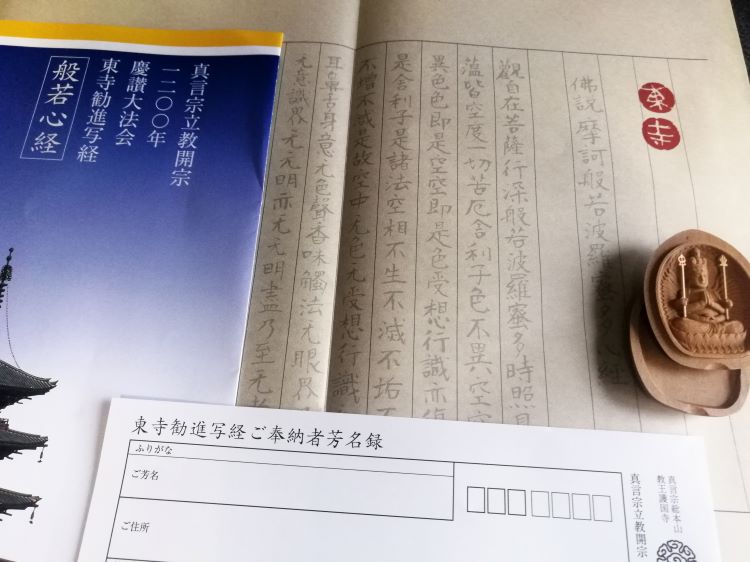

今日の写真は、京都で東寺訪問。

柄にもなく、しおらしく、写経セットや白檀の千手観音菩薩(護持仏)を買い込んだ。

千手観音は、減罪のご利益があるそうで、罪深いことを人生で重ねてきたことへの反省?((笑)もう時既に遅しか。

それにしても、東寺で国宝・重文級の仏像がずらり並ぶ様は迫力がある。